Hướng dẫn chi tiết cách kê khai thuế thu nhập cá nhân (TNCN) chuyển nhượng cổ phần, vốn góp: Nguyên tắc, hồ sơ, thời hạn nộp, cách lên tờ khai thuế TNCN.

I. Căn cứ pháp lý

II. Cách kê khai thuế thu nhập cá nhân từ hoạt động chuyển nhượng vốn góp

1. Nguyên tắc khai thuế TNCN

➤ Đối với cá nhân cư trú: Cá nhân cư trú chuyển nhượng vốn góp phải khai thuế theo từng lần chuyển nhượng vốn góp không phân biệt có hay không phát sinh thu nhập tính thuế.

➤ Đối với cá nhân không cư trú: Cá nhân không cư trú có thu nhập từ hoạt động chuyển nhượng vốn góp tại Việt Nam không phải khai thuế trực tiếp với cơ quan thuế mà tổ chức, cá nhân nhận chuyển nhượng thực hiện khai thuế. Trường hợp bên nhận chuyển nhượng là cá nhân thì khai thuế theo từng lần phát sinh.

➤ Khi chuyển nhượng vốn góp không có căn cứ xác định đã hoàn thành nghĩa vụ thuế: Doanh nghiệp, tổ chức làm thủ tục thay đổi danh sách thành viên góp vốn trong trường hợp chuyển nhượng vốn góp mà không có chứng từ chứng minh cá nhân chuyển nhượng vốn góp đã hoàn thành nghĩa vụ thuế thì doanh nghiệp có trách nhiệm khai thuế, nộp thuế thay cho cá nhân đó.

2. Hồ sơ khai thuế TNCN

Hồ sơ khai thuế đối với cá nhân cư trú có thu nhập từ hoạt động chuyển nhượng vốn gồm:

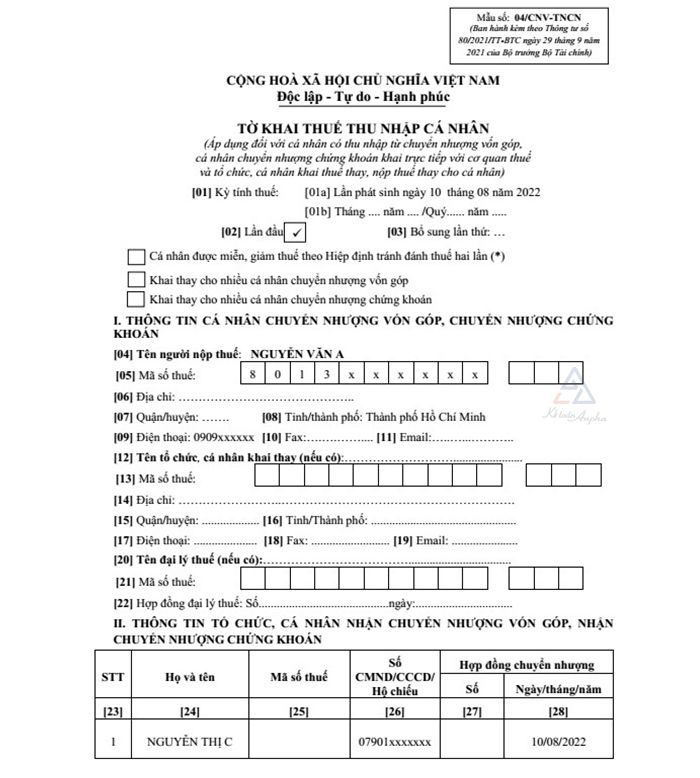

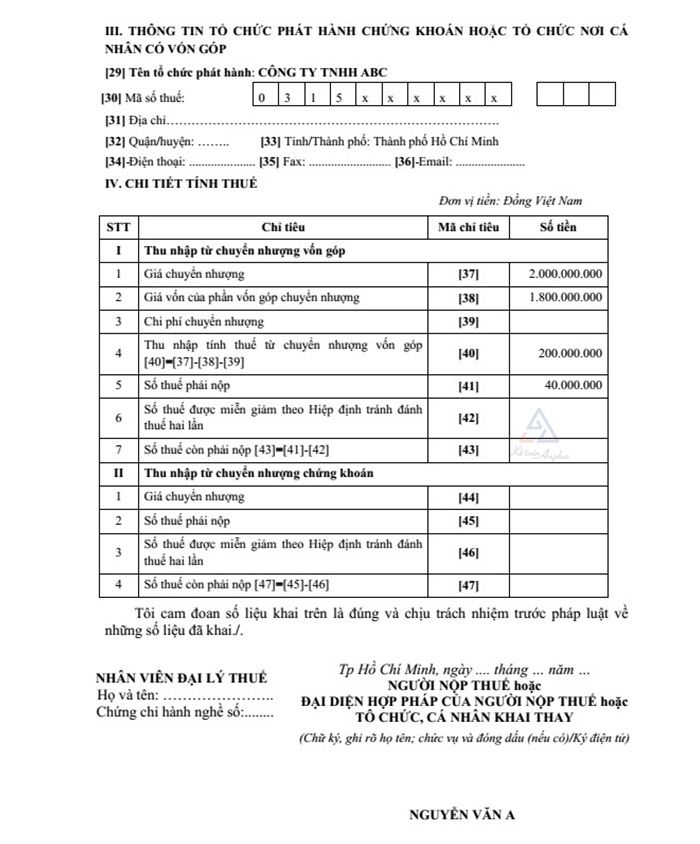

- Tờ khai thuế TNCN từ hoạt động chuyển nhượng vốn góp theo mẫu số 04/CNV-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC;

- Bản sao hợp đồng chuyển nhượng vốn;

- Chứng từ xác định giá trị vốn góp theo sổ sách kế toán (giấy xác nhận góp vốn) hoặc hợp đồng mua lại phần vốn góp trong trường hợp có vốn góp chuyển nhượng do mua lại;

- Bản sao các hóa đơn, chứng từ chứng minh chi phí liên quan đến hoạt động chuyển nhượng vốn góp.

TẢI MIỄN PHÍ:

>> Tờ khai thuế TNCN mẫu số 04/CNV-TNCN;

>> Hợp đồng chuyển nhượng phần vốn góp.

3. Nơi nộp hồ sơ khai thuế TNCN

Doanh nghiệp nộp hồ sơ khai thuế tại cơ quan thuế trực tiếp quản lý doanh nghiệp có vốn góp được chuyển nhượng.

4. Thời hạn nộp hồ sơ khai thuế TNCN

➤ Trường hợp cá nhân trực tiếp khai thuế: Ngày thứ 10, kể từ ngày hợp đồng chuyển nhượng vốn góp có hiệu lực.

➤ Trường hợp doanh nghiệp kê khai thuế thay cho cá nhân: Thời điểm nộp hồ sơ khai thuế chậm nhất là trước thời điểm doanh nghiệp làm thủ tục thay đổi danh sách thành viên góp.

5. Thời hạn nộp tiền thuế TNCN

Thời hạn nộp tiền thuế TNCN phát sinh là thời hạn trên thông báo nộp thuế của cơ quan thuế.

6. Hướng dẫn lên tờ khai thuế TNCN

Ví dụ:

Ông A là thành viên góp vốn trong công ty TNHH Abc với giá trị vốn góp là 1.800.000.000đ. Ngày 10/08/2022, ông A ký hợp đồng chuyển nhượng vốn góp của mình cho bà C với giá chuyển nhượng là 2.000.000.000đ và nhận được thanh toán 100% qua tài khoản cá nhân.

- Thời điểm xác định thu nhập tính thuế là tại ngày 10/08/2022 - ngày hợp đồng chuyển nhượng có hiệu lực;

- Thu nhập tính thuế = 2.000.000.000đ – 1.800.000.000đ = 200.000.000đ;

- Thuế TNCN phải nộp = 200.000.000đ x 20% = 40.000.000đ.

➥ Như vậy, ông A phải nộp thuế TNCN từ hoạt động chuyển nhượng vốn là 40.000.000đ.

II. Cách kê khai thuế thu nhập cá nhân từ chuyển nhượng cổ phần

1. Nguyên tắc khai thuế TNCN

- Cá nhân chuyển nhượng cổ phần khai thuế theo từng lần phát sinh;

- Doanh nghiệp thực hiện thay đổi danh sách cổ đông nhưng không có chứng từ chứng minh cá nhân chuyển nhượng cổ phần đã hoàn thành nghĩa vụ thuế thì doanh nghiệp có trách nhiệm khai thuế, nộp thuế thay cho cá nhân đó.

2. Hồ sơ khai thuế TNCN

Hồ sơ khai thuế đối với cá nhân chuyển nhượng cổ phần kê khai trực tiếp với cơ quan thuế gồm:

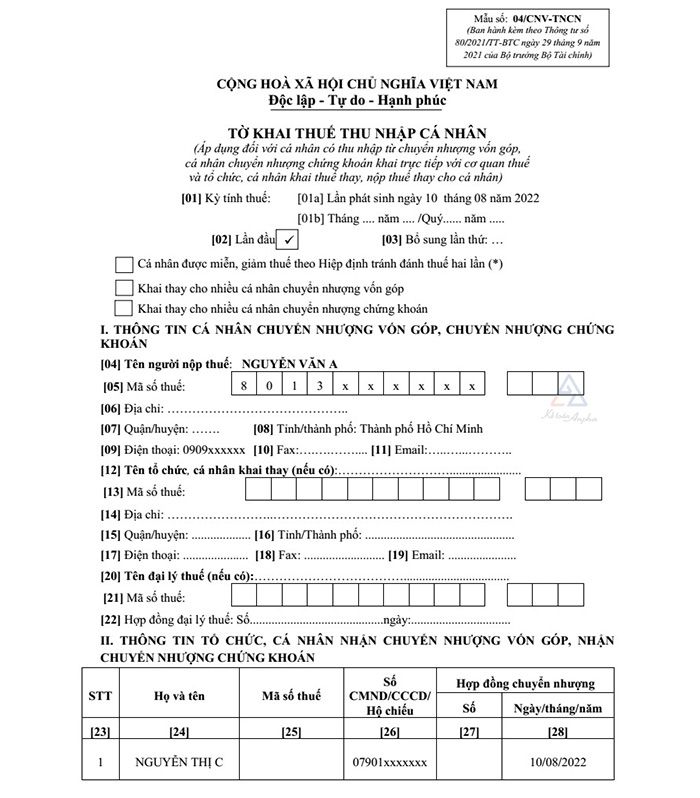

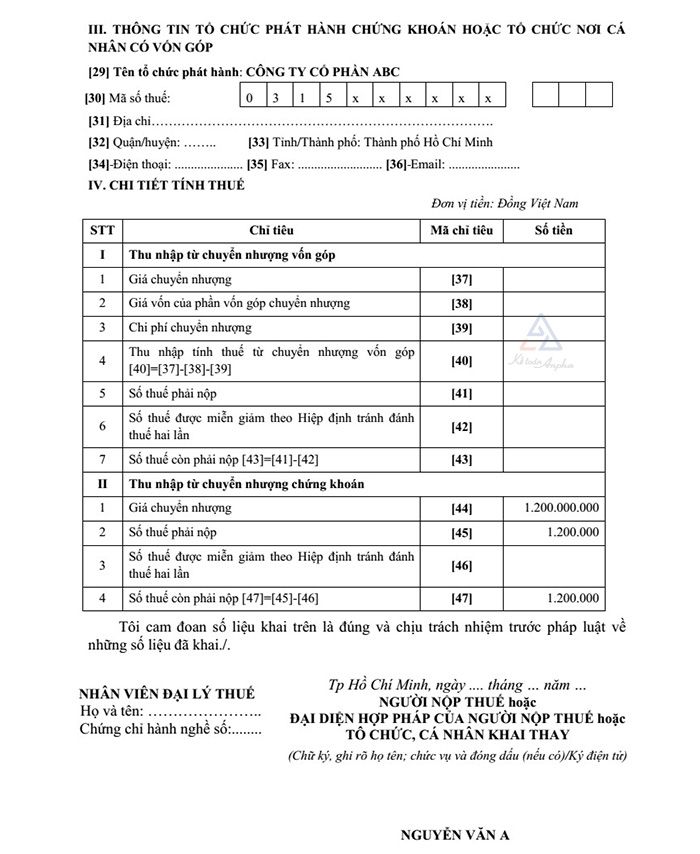

- Tờ khai thuế TNCN từ hoạt động chuyển nhượng chứng khoán theo mẫu số 04/CNV-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC;

- Bản sao hợp đồng chuyển nhượng cổ phần.

>> TẢI MIỄN PHÍ: Hợp đồng chuyển nhượng cổ phần.

3. Nơi nộp hồ sơ khai thuế TNCN

Cá nhân nộp hồ sơ khai thuế tại cơ quan thuế quản lý doanh nghiệp phát hành cổ phần mà cá nhân chuyển nhượng.

>> Xem thêm: Cách đăng ký và nộp thuế điện tử.

4. Thời hạn nộp hồ sơ khai thuế TNCN

➤ Trường hợp cá nhân trực tiếp khai thuế: Chậm nhất là 10 ngày, kể từ ngày hợp đồng chuyển nhượng cổ phần có hiệu lực.

➤ Trường hợp doanh nghiệp khai thuế thay cho cá nhân: Thời điểm nộp hồ sơ khai thuế chậm nhất là trước thời điểm doanh nghiệp thực hiện thủ tục thay đổi danh sách cổ đông.

5. Thời hạn nộp tiền thuế TNCN

Thời hạn nộp tiền thuế phát sinh là thời hạn nộp hồ sơ khai thuế.

6. Hướng dẫn lên tờ khai thuế TNCN

Ví dụ:

Ông A là cổ đông công ty cổ phần Abc với giá trị cổ phần là 100.000CP x 10.000đ = 1.000.000.000đ. Ngày 10/08/2022, ông A ký hợp đồng chuyển nhượng cổ phần của mình cho bà C với giá chuyển nhượng là 100.000CP x 12.000đ = 1.200.000.000đ và nhận được thanh toán 100% qua tài khoản cá nhân.

- Thời điểm xác định thu nhập tính thuế là tại ngày 10/08/2022 – ngày hợp đồng chuyển nhượng có hiệu lực;

- Thu nhập tính thuế = 100.000CP x 12.000đ = 1.200.000.000đ;

- Thuế TNCN phải nộp = 1.200.000.000đ x 0.1% = 1.200.000đ.

➥ Ông A phải nộp thuế TNCN từ hoạt động chuyển nhượng cổ phần là 1.200.000đ.

IV. Một số câu hỏi về thuế thu nhập cá nhân từ chuyển nhượng cổ phần, vốn góp

1. Khi chuyển nhượng vốn cá nhân có thể ủy quyền cho công ty khai thuế TNCN được không do cá nhân không nắm rõ về vấn đề khai thuế này hay bắt buộc phải là cá nhân kê khai?

Cá nhân khi chuyển nhượng vốn góp có thể trực tiếp kê khai thuế hoặc công ty nơi chuyển nhượng khai thuế thay cho cá nhân nếu cá nhân chưa hoàn thành nghĩa vụ thuế trước khi thay đổi danh sách thành viên góp vốn.

Khi khai thay, công ty ghi cụm từ “Khai thay” vào phần trước cụm từ “Người nộp thuế hoặc đại diện hợp pháp của người nộp thuế” đồng thời người khai ký, ghi rõ họ tên và đóng dấu của công ty.

2. Hồ sơ khai thuế TNCN từ chuyển nhượng vốn góp, cổ phần có thể nộp online được không?

Cá nhân tự kê khai thì có thể nộp hồ sơ online tại https://canhan.gdt.gov.vn/.

3. Không nộp hồ sơ khai thuế TNCN khi chuyển nhượng vốn có bị phạt hay không?

Không nộp hồ sơ khai thuế TNCN từ chuyển nhượng vốn sẽ bị phạt theo quy định tại Nghị định 125/2020/NĐ-CP. Nhẹ nhất là mức phạt cảnh cáo, nặng hơn có thể bị phạt tiền từ 2.000.000đ đến 25.000.000đ.

Kim Xuân - Phòng Kế toán Anpha

BÌNH LUẬN - HỎI ĐÁP

Hãy để lại câu hỏi của bạn, chúng tôi sẽ trả lời TRONG 15 PHÚT