Hướng dẫn kê khai thuế thu nhập cá nhân từ lãi cho vay của cá nhân: cách tính thuế, cách lập tờ khai thuế TNCN theo mẫu 06/TNCN Thông tư 80/2021 - ví dụ.

Hiện nay có rất nhiều hình thức huy động vốn kinh doanh khi gặp khó khăn cho doanh nghiệp như vay vốn các ngân hàng thương mại, các tổ chức tín dụng, các doanh nghiệp khác hoặc vay cá nhân. Trong đó, hình thức vay vốn của cá nhân thì hồ sơ đơn giản và nhanh chóng nên được nhiều doanh nghiệp áp dụng. Vậy tiền lãi cá nhân được nhận phải kê khai, tính nộp thuế TNCN như thế nào?

I. Căn cứ pháp lý

II. Cách tính thuế thu nhập cá nhân từ lãi cho vay của cá nhân

Theo Điểm a Khoản 3 Điều 2 Thông tư 111/2013/TT-BTC, tiền lãi mà cá nhân nhận được từ việc cho các tổ chức, doanh nghiệp vay vốn được xác định là khoản thu nhập chịu thuế thu nhập cá nhân.

Thuế thu nhập cá nhân đối với thu nhập từ lãi cho vay được xác định theo công thức:

|

Thuế thu nhập cá nhân phải nộp

|

=

|

Thu nhập tính thuế (*)

|

x

|

Thuế suất (5%)

|

(*) Thu nhập tính thuế là tiền lãi mà cá nhân nhận được.

Thời điểm tính thuế TNCN từ lãi cho vay là thời điểm tổ chức, doanh nghiệp trả thu nhập cho cá nhân.

Ví dụ 1:

Ngày 01/01/2022, ông Trần Văn C cho công ty TNHH dịch vụ tư vấn Anpha vay số tiền 500.000.000 đồng thời hạn 1 năm, lãi suất 7%/năm và tiền lãi trả vào ngày 30 hàng tháng.

- Tiền lãi hàng tháng nhận được = 500.000.000 đồng x (7% / 12) = 2.916.667 đồng;

- Thu nhập tính thuế TNCN = 2.916.667 đồng;

- Thuế TNCN phải nộp = 2.916.667 đồng x 5% = 145.833 đồng.

Do ông C được trả lãi cho vay hàng tháng nên thời điểm tính thuế TNCN là thời điểm ông C nhận được tiền lãi vay của tháng, ngày 30 hàng tháng.

Ví dụ 2:

Ngày 01/01/2022, ông Trần Văn C cho công ty TNHH dịch vụ tư vấn Anpha vay số tiền 500.000.000 đồng thời hạn 1 năm, lãi suất 7%/năm và tiền lãi trả cuối kỳ vào ngày 31/12/2022.

- Tiền lãi nhận được cuối kỳ = 500.000.000 đồng x 7% = 35.000.000 đồng;

- Thu nhập tính thuế TNCN = 35.000.000 đồng;

- Thuế TNCN phải nộp = 35.000.000 đồng x 5% = 1.750.000 đồng.

Ông C nhận được tiền lãi vào cuối kỳ nên thời điểm tính thuế TNCN là ngày 31/12/2022.

III. Cách kê khai thuế thu nhập cá nhân từ lãi cho vay của cá nhân

Tổ chức, doanh nghiệp trước khi trả lãi cho cá nhân cho vay phải khấu trừ thuế TNCN và lập tờ khai thuế thu nhập cá nhân mẫu 06/TNCN theo Thông tư 80/2021/TT-BTC.

Tổ chức, doanh nghiệp nộp tờ khai 06/TNCN theo tháng (nếu doanh nghiệp thuộc trường hợp kê khai thuế theo tháng) hoặc theo quý (doanh nghiệp thuộc trường hợp kê khai thuế theo quý).

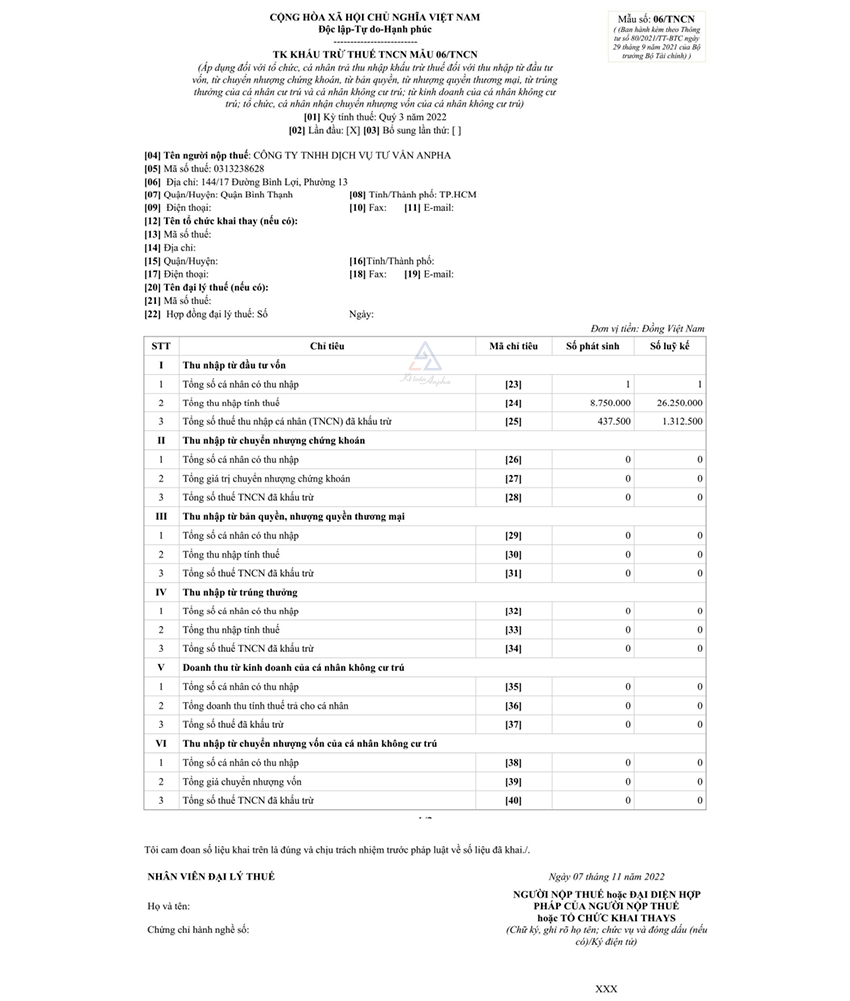

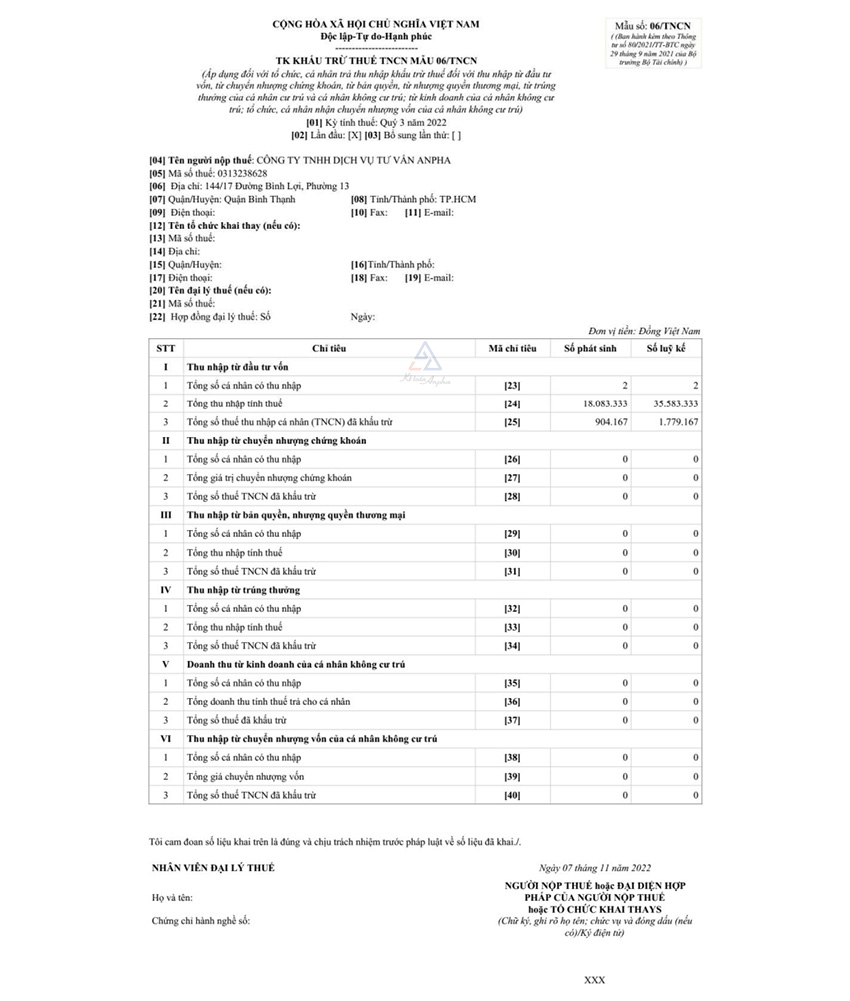

➤ Hướng dẫn lên tờ khai thuế thu nhập cá nhân 06/TNCN

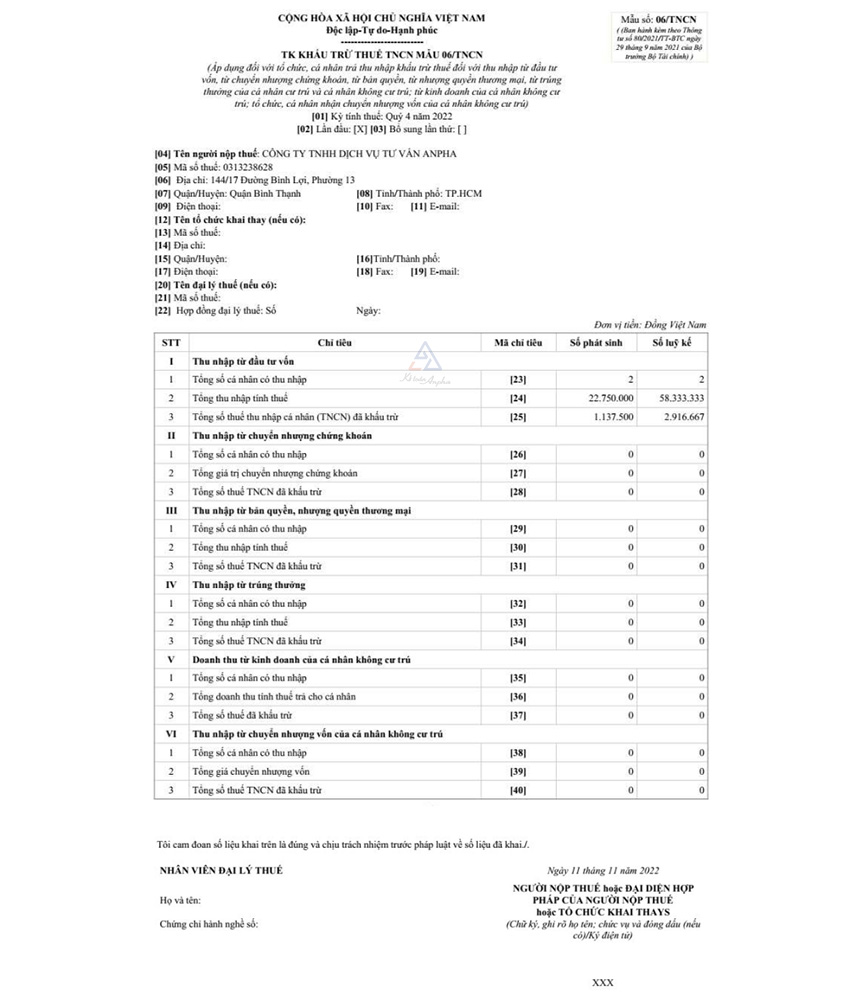

Kê khai thuế TNCN từ lãi cho vay, chúng ta chỉ kê khai phần “I – Thu nhập từ đầu tư vốn”.

- Chỉ tiêu [23] - Tổng số cá nhân có thu nhập – Số phát sinh: tổng số cá nhân được trả thu nhập tính thuế trong kỳ kê khai;

- Chỉ tiêu [23] – Tổng số cá nhân có thu nhập – Số lũy kế: tổng số cá nhân được trả thu nhập tính thuế lũy kế đến kỳ kê khai;

- Chỉ tiêu [24] – Tổng thu nhập tính thuế – Số phát sinh: tổng thu nhập tính thuế của các cá nhân được trả thu nhập trong kỳ kê khai;

- Chỉ tiêu [24] – Tổng thu nhập tính thuế – Số lũy kế: tổng thu nhập tính thuế của các cá nhân được trả thu nhập lũy kế đến kỳ kê khai;

- Chỉ tiêu [25] – Tổng số thuế thu nhập cá nhân (TNCN) đã khấu trừ – Số phát sinh: tổng số thuế TNCN đã khấu trừ của các cá nhân được trả thu nhập trong kỳ kê khai;

- Chỉ tiêu [25] – Tổng số thuế thu nhập cá nhân (TNCN) đã khấu trừ – Số lũy kế: tổng số thuế TNCN đã khấu trừ của các cá nhân được trả thu nhập lũy kế đến kỳ kê khai.

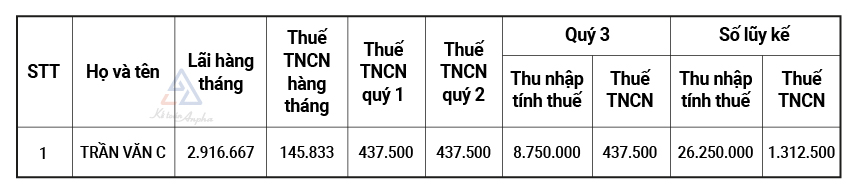

Ví dụ 1:

Ngày 01/01/2022, ông Trần Văn C cho công ty TNHH dịch vụ tư vấn Anpha vay số tiền 500.000.000 đồng thời hạn 1 năm, lãi suất 7%/năm và tiền lãi trả vào ngày 30 hàng tháng.

- Thu nhập tính thuế TNCN = Tiền lãi hàng tháng = 500.000.000 x (7% / 12) = 2.916.667 đồng;

- Thuế TNCN phải nộp = 2.916.667 đồng x 5% = 145.833 đồng/tháng.

➨ Tờ khai 06/TNCN quý 3/2022:

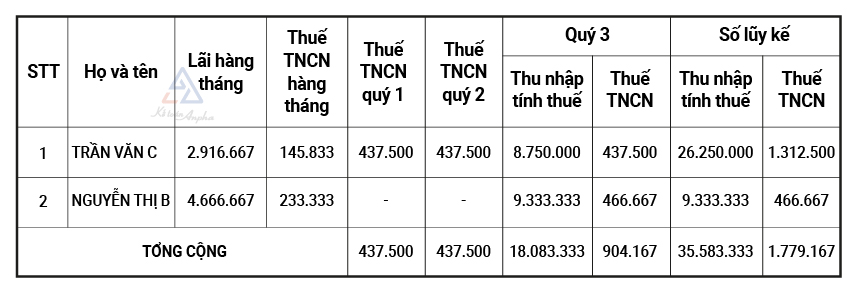

Ví dụ 2:

Ngày 01/01/2022, ông Trần Văn C cho công ty TNHH dịch vụ tư vấn Anpha vay số tiền 500.000.000 đồng thời hạn 1 năm, lãi suất 7%/năm và tiền lãi trả vào ngày 30 hàng tháng.

- Thu nhập tính thuế TNCN = Tiền lãi hàng tháng = 500.000.000 x (7% / 12) = 2.916.667 đồng;

- Thuế TNCN phải nộp = 2.916.667 đồng x 5% = 145.833 đồng/tháng.

Ngày 01/08/2022, bà Nguyễn Thị B cho công ty TNHH dịch vụ tư vấn Anpha vay số tiền 700.000.000 đồng thời hạn 1 năm, lãi suất 8%/năm và tiền lãi trả vào ngày 30 hàng tháng.

- Thu nhập tính thuế TNCN = Tiền lãi hàng tháng = 700.000.000 x (8% / 12) = 4.666.667 đồng;

- Thuế TNCN phải nộp = 4.666.667 đồng x 5% = 466.667 đồng/tháng.

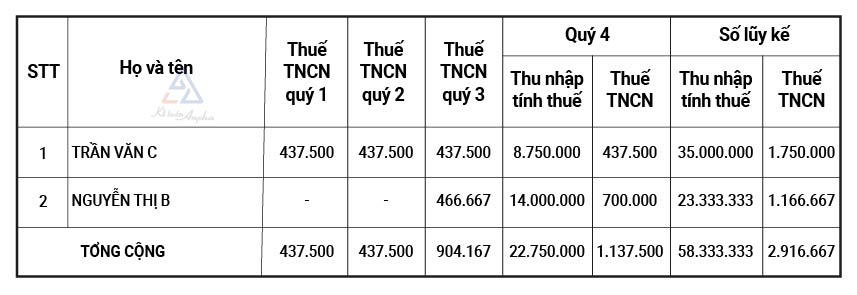

➤ Trước khi lập tờ khai mẫu 06/TNCN thì bạn nên tạo file danh sách chi tiết các cá nhân phải nộp thuế TNCN từ lãi cho vay để lấy dữ liệu.

➨ Tờ khai 06/TNCN quý 3/2022:

Lưu ý:

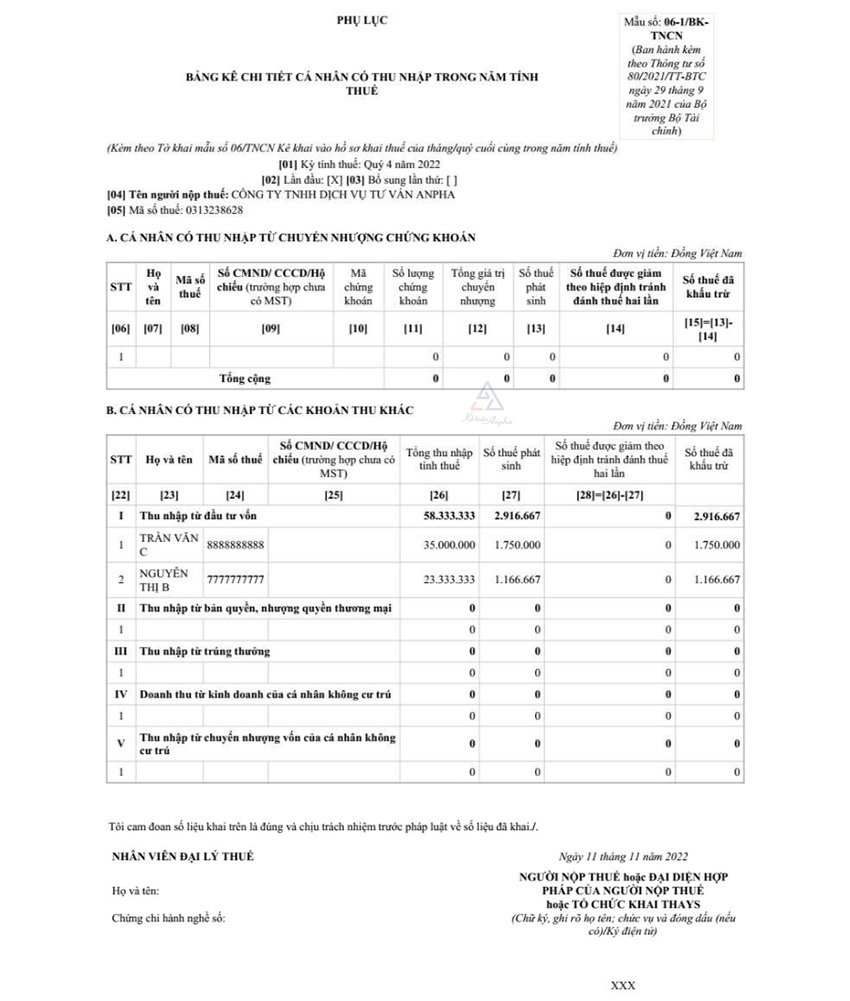

Tờ khai khấu trừ thuế TNCN mẫu 06/TNCN của tháng hoặc của quý cuối cùng trong năm tính thuế phải đính kèm phụ lục bảng kê chi tiết cá nhân có thu nhập trong năm tính thuế (PL 06-1/BK-TNCN).

Ví dụ:

Ngày 01/01/2022, ông Trần Văn C cho công ty TNHH dịch vụ tư vấn Anpha vay số tiền 500.000.000 đồng thời hạn 1 năm, lãi suất 7%/năm và tiền lãi trả vào ngày 30 hàng tháng.

- Thu nhập tính thuế TNCN = Tiền lãi hàng tháng = 500.000.000 x (7% / 12) = 2.916.667 đồng;

- Thuế TNCN phải nộp = 2.916.66 đồng x 5% = 145.833 đồng/tháng.

Ngày 01/08/2022, bà Nguyễn Thị B cho công ty TNHH dịch vụ tư vấn Anpha vay số tiền 700.000.000 đồng thời hạn 1 năm, lãi suất 8%/năm và tiền lãi trả vào ngày 30 hàng tháng.

- Thu nhập tính thuế TNCN = Tiền lãi hàng tháng = 700.000.000 x (8% / 12) = 4.666.667 đồng;

- Thuế TNCN phải nộp = 4.666.667 đồng x 5% = 466.667 đồng/tháng.

➨ Tờ khai 06/TNCN quý 4/2022:

➨ Tờ khai 06/TNCN quý 4/2022:

IV. Một số câu hỏi thường gặp

1. Khoản lãi tiền vay của cá nhân có được tính vào chi phí hợp lý của doanh nghiệp không?

Thông tư 96/2015/TT-BTC quy định, điều kiện để doanh nghiệp được tính khoản lãi tiền vay của cá nhân vào chi phí hợp lý như sau:

- Phải góp đủ vốn điều lệ đã đăng ký được ghi trong điều lệ của doanh nghiệp;

- Lãi suất cho vay không vượt quá 150% mức lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm doanh nghiệp vay;

- Hồ sơ vay gồm có: hợp đồng vay tiền của cá nhân, chứng từ thanh toán, chứng từ khấu trừ thuế TNCN (5%).

2. Khi tính thuế TNCN phải nộp, cá nhân có được giảm trừ bản thân 11.000.000 đồng không?

Theo Điều 25 Thông tư 111/2013/TT-BTC quy định tổ chức, cá nhân trả thu nhập từ đầu tư vốn có trách nhiệm khấu trừ thuế thu nhập cá nhân trước khi trả thu nhập cho cá nhân cho vay và số thuế khấu trừ được xác định bằng (=) thu nhập tính thuế nhân (x) thuế suất 5%. Do đó, khi tính thuế TNCN từ tiền lãi cho vay, cá nhân không được giảm trừ bản thân 11.000.000 đồng.

3. Cá nhân cho doanh nghiệp vay tiền có bắt buộc phải chuyển khoản hay không?

Doanh nghiệp khi vay vốn của cá nhân không cần phải thực hiện chuyển khoản tiền vay và trả nợ. Cá nhân có thể thực hiện cho vay vốn bằng tiền mặt và nhận lại tiền gốc, tiền lãi từ doanh nghiệp bằng tiền mặt.

4. Doanh nghiệp vay tiền của cá nhân với lãi suất 0% hoặc không có lãi thì có rủi ro gì không?

Khi doanh nghiệp vay tiền của cá nhân với lãi suất 0% hoặc không có lãi thì có rủi ro bị ấn định thuế TNCN. Cơ quan thuế sẽ ấn định lại mức lãi suất vay trên thị trường từ đó truy thu 5% thuế TNCN trên tiền lãi vay. Ngoài ra, doanh nghiệp còn bị phạt về hành vi kê khai sai (do không kê khai thuế TNCN) và phạt vi phạm hành chính thuế.

Kim Xuân - Phòng Kế toán Anpha

BÌNH LUẬN - HỎI ĐÁP

Hãy để lại câu hỏi của bạn, chúng tôi sẽ trả lời TRONG 15 PHÚT