Kiểm tra thuế tại doanh nghiệp là gì? Thủ tục kiểm tra thuế của cơ quan thuế và cách làm công văn xin hoãn quyết toán thuế (hoãn kiểm tra thuế) - tải công văn.

I. Căn cứ pháp lý

II. Kiểm tra thuế là gì? Mục đích của kiểm tra thuế?

Kiểm tra thuế là một trong những hoạt động quản lý người nộp thuế được thực hiện bởi cơ quan thuế. Người nộp thuế có nghĩa vụ cung cấp hồ sơ chứng từ đầy đủ và chính xác khi có yêu cầu của đoàn kiểm tra thuế, đồng thời chịu trách nhiệm về hồ sơ do mình cung cấp để phục vụ việc kiểm tra.

➨ Mục đích của kiểm tra thuế

Việc thực hiện nghĩa vụ thuế của người nộp thuế đang theo cơ chế tự tính, tự khai, tự nộp thuế và tự chịu trách nhiệm nên rất dễ có sai sót và gian lận.

Vậy nên, cơ quan thuế cần có cơ chế kiểm tra, thanh tra nhằm đảm bảo rằng người nộp thuế đã thực hiện đầy đủ, trung thực, chính xác nghĩa vụ thuế và quy định khác của pháp luật liên quan, đồng thời có phương án xử lý nếu người nộp thuế có sai phạm.

>> Tìm hiểu thêm: Khi nào cơ quan thuế xuống quyết toán kiểm tra doanh nghiệp.

III. Thủ tục xin hoãn kiểm tra thuế (hoãn quyết toán thuế)

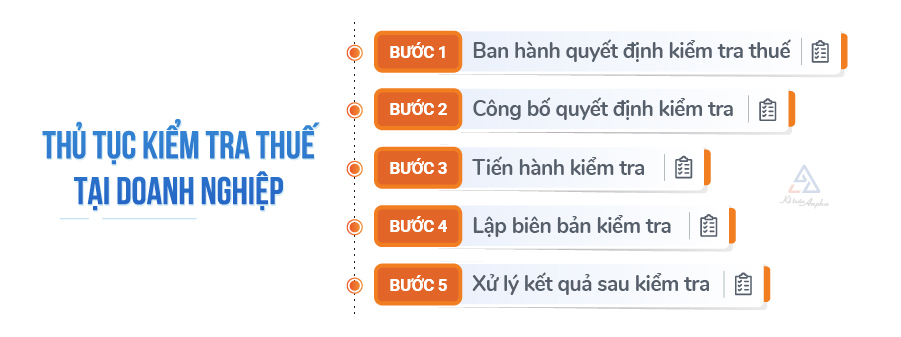

1. Trình tự thủ tục kiểm tra thuế tại doanh nghiệp

Cơ quan thuế tiến hành thủ tục kiểm tra thuế tại doanh nghiệp như sau:

➤ Bước 1. Cơ quan thuế ban hành quyết định kiểm tra thuế

Khi chuẩn bị kiểm tra thuế đối với doanh nghiệp, trưởng cơ quan thuế sẽ ban hành quyết định kiểm tra thuế theo mẫu số 04/KTT ban hành kèm theo Phụ lục I Thông tư 80/2021/TT-BTC.

Sau đó, cơ quan thuế tiến hành gửi quyết định kiểm tra thuế cho doanh nghiệp trong vòng 3 ngày làm việc kể từ ngày ký.

➤ Bước 2. Công bố quyết định kiểm tra hoặc xin hoãn kiểm tra thuế của doanh nghiệp

Trường hợp doanh nghiệp không phản hồi sau khi nhận quyết định kiểm tra của cơ quan thuế

Cơ quan thuế công bố quyết định kiểm tra và tiến hành kiểm tra. Việc kiểm tra theo quyết định phải được tiến hành chậm nhất là 10 ngày làm việc sau khi ký quyết định kiểm tra.

Trưởng đoàn kiểm tra thuế có trách nhiệm:

- Xuống trực tiếp doanh nghiệp để công bố quyết định kiểm tra thuế;

- Lập biên bản công bố;

- Giải thích nội dung trên quyết định kiểm tra để người nộp thuế nắm được thông tin và có trách nhiệm chấp hành.

Trường hợp doanh nghiệp xin hoãn kiểm tra thuế

Sau khi nhận được thông báo của cơ quan thuế, nếu doanh nghiệp nhận thấy chưa thể thực hiện kịp thời công tác kiểm tra thì có thể gửi văn bản đề nghị hoãn thời gian tiến hành kiểm tra tới cơ quan thuế, trong văn bản nêu rõ lý do và thời gian hoãn. Theo đó:

- Thời hạn gửi văn bản đề nghị hoãn kiểm tra thuế: Trước khi cơ quan thuế công bố kiểm tra;

- Thời gian cơ quan thuế trả lời: Trong vòng 5 ngày làm việc kể từ ngày nhận được văn bản đề nghị hoãn kiểm tra thuế của doanh nghiệp.

Cơ quan thuế sẽ thông báo cho doanh nghiệp được biết về việc liệu doanh nghiệp có được chấp nhận hay không chấp nhận việc hoãn thời gian kiểm tra.

➤ Bước 3. Tiến hành kiểm tra thuế tại doanh nghiệp

Sau khi công bố biên bản kiểm tra, đoàn kiểm tra thuế được thực hiện kiểm tra tại trụ sở của doanh nghiệp trong vòng 10 ngày kể từ khi thực hiện công bố kiểm tra.

Trong thời gian diễn ra kiểm tra tại trụ sở doanh nghiệp, nếu cơ quan thuế nhận thấy phải điều chỉnh quyết định kiểm tra hoặc phát sinh trường hợp bất khả kháng phải tạm dừng kiểm tra, trưởng đoàn kiểm tra có trách nhiệm báo cáo lên lãnh đạo bộ phận kiểm tra để ban hành quyết định điều chỉnh hoặc quyết định tạm dừng kiểm tra.

➤ Bước 4. Lập biên bản kiểm tra

Sau thời gian tiến hành kiểm tra số liệu doanh nghiệp, đoàn kiểm tra sẽ đề cập đến các vấn đề tồn tại, sai phạm (nếu có) cụ thể bằng việc thể hiện trên biên bản kiểm tra thuế.

Việc ký biên bản kiểm tra của 2 bên thực hiện trong 5 ngày làm việc kể từ ngày kết thúc kiểm tra. Nếu doanh nghiệp vẫn có ý kiến khác thì được lưu cùng biên bản.

Trường hợp người nộp thuế không chấp hành ký biên bản kiểm tra khi hết thời hạn theo quy định thì sẽ bị lập biên bản xử phạt hành vi vi phạm hành chính về thuế.

➤ Bước 5. Xử lý kết quả sau kiểm tra

Tùy vào từng trường hợp, Thủ trưởng cơ quan thuế ra quyết định:

- Xử lý vi phạm về thuế nếu sau kiểm tra có phát sinh tiền xử lý về thuế;

- Xử phạt vi phạm hành chính;

- Ban hành kết luận kiểm tra nếu không phát sinh thuế phải nộp.

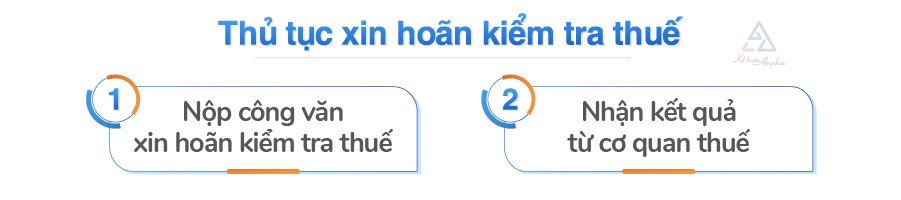

2. Quy trình, thủ tục làm công văn xin hoãn quyết toán thuế

➤ Bước 1. Gửi công văn xin hoãn kiểm tra thuế

Để xin hoãn kiểm tra thuế, doanh nghiệp thực hiện soạn thảo mẫu công văn số 08/KTT ban hành kèm theo Thông tư số 80/2021/TT-BTC. Cụ thể là:

- Nội dung công văn: Doanh nghiệp nêu rõ thời gian và lý do xin hoãn kiểm tra thuế;

- Thời hạn gửi: Sau khi doanh nghiệp nhận được quyết định kiểm tra nhưng cơ quan thuế chưa công bố quyết định kiểm tra (trước khi cơ quan thuế công bố quyết định kiểm tra);

- Nơi nhận công văn: Cơ quan thuế nơi ban hành quyết định kiểm tra, thanh tra thuế doanh nghiệp.

>> TẢI MẪU MIỄN PHÍ: Công văn xin hoãn quyết toán thuế.

➤ Bước 2. Nhận kết quả từ cơ quan thuế

Sau khi nhận công văn xin hoãn kiểm tra thuế của doanh nghiệp, cơ quan thuế có trách nhiệm:

- Gửi thông báo cho doanh nghiệp được biết về việc xin hoãn có được chấp thuận hay không;

- Thời hạn thông báo là trong vòng 5 ngày kể từ ngày nhận công văn.

Theo đó, có 2 trường hợp sẽ xảy ra như sau:

- Trường hợp cơ quan thuế đồng ý: Nếu cơ quan thuế đồng ý việc hoãn thời gian quyết toán thuế đã ban hành trước đó gửi doanh nghiệp, căn cứ theo thời gian đã xin, doanh nghiệp cần chuẩn bị hồ sơ chứng từ để phục vụ cho việc quyết toán thuế khi hết thời gian xin hoãn;

- Trường hợp cơ quan thuế không đồng ý: Nếu cơ quan thuế không đồng ý với lý do xin hoãn quyết toán thuế mà doanh nghiệp đã đề lên, doanh nghiệp vẫn bắt buộc phải tiếp tục chuẩn bị hồ sơ để quyết toán thuế theo thời hạn quy định để không bị vi phạm hành chính về luật thuế.

IV. Các câu hỏi thường gặp khi xin hoãn quyết toán thuế doanh nghiệp

1. Những lưu ý trước khi thanh kiểm tra thuế là gì?

Trước khi thanh kiểm tra thuế, doanh nghiệp cần lưu ý những điều sau:

- Xây dựng hệ thống sổ sách kế toán và lưu trữ chứng từ đầy đủ ngay từ khi bắt đầu hoạt động;

- Rà soát, kiểm tra lại toàn bộ tính hợp lý và đầy đủ của chứng từ kế toán, hoàn thiện những vấn đề còn tồn đọng;

- Nắm được các quy định mới nhất về luật thuế cũng như các mức phạt vi phạm hành chính để chủ động giải trình và hạn chế mức phạt thấp nhất có thể.

>> Tham khảo các lưu ý khi: Quyết toán thuế thu nhập doanh nghiệp.

2. Nguyên tắc trong hoạt động thanh kiểm tra thuế là gì?

Nguyên tắc trong hoạt động thanh kiểm tra thuế bao gồm:

- Thứ nhất, doanh nghiệp cung cấp các số liệu kê khai thủ tục quyết toán thuế phải dựa trên số liệu báo cáo mà doanh nghiệp vẫn báo hàng quý và năm tài chính. Việc sai sót trong việc kê khai và cung cấp số liệu sẽ gây bất lợi cho doanh nghiệp trong quá trình quyết toán;

- Thứ hai, tại thời điểm kê khai báo cáo theo quy định hàng kỳ doanh nghiệp cần đáp ứng sử dụng đúng mẫu quy định đồng thời tự chịu trách nhiệm về tính chính xác và trung thực trong các số liệu kê khai đảm bảo đúng, đủ các nghĩa vụ về thuế có phát sinh;

- Thứ ba, trước và trong quá trình quyết toán thuế, doanh nghiệp cần bám sát các văn bản quy phạm pháp luật về thuế và cách kê khai nộp thuế đúng luật.

3. Có phải sau 5 năm hoạt động doanh nghiệp sẽ thuộc đối tượng kiểm tra thuế 1 lần?

Không nhất thiết. Doanh nghiệp có thể thuộc đối tượng kiểm tra kể cả trước hoặc sau thời gian 5 năm hoạt động.

Việc doanh nghiệp có thuộc đối tượng kiểm tra hay không phụ thuộc chủ yếu vào đánh giá của cơ quan thuế, rằng doanh nghiệp có thuộc diện rủi ro cao về thuế không hoặc tùy vào lựa chọn ngẫu nhiên của cơ quan thuế để lên kế hoạch thanh tra, kiểm tra (kể cả đối với các doanh nghiệp có thời gian hoạt động dưới 12 tháng nhưng có các dấu hiệu bất thường trong doanh thu và hóa đơn).

Ngọc Phạm - Phòng Kế toán Anpha