Hàng hóa biếu tặng, khuyến mại là gì? Quy định về cách giá tính thuế GTGT, kê khai, khấu trừ & cách xuất hóa đơn hàng hóa biếu tặng, khuyến mại như thế nào? Anpha sẽ giải đáp giúp bạn trong bài viết này.

I. Căn cứ pháp lý

II. Quy định xuất hóa đơn quà tặng, hàng khuyến mãi

Về hình thức thực hiện, hàng khuyến mại và hàng biếu tặng đều biểu hiện thông qua việc doanh nghiệp cung cấp một lượng hàng hóa, dịch vụ “miễn phí” cho khách hàng. Tuy nhiên, chính sách thuế áp dụng cho hàng khuyến mại sẽ khác so với hàng hóa biếu tặng.

1. Quy định về cách xuất hóa đơn hàng biếu tặng, khuyến mại

Khoản 1 Điều 4 Nghị định 123/2020/NĐ- CP quy định: Doanh nghiệp cần lập hóa đơn khi bán hàng hóa, cung cấp dịch vụ, kể cả trường hợp cho biếu tặng, khuyến mại, quảng cáo, hàng mẫu, trả thay lương và tiêu dùng nội bộ (trừ trường hợp hàng hóa luân chuyển nội bộ để tiếp tục quá trình sản xuất), xuất hàng cho vay, cho mượn, hoàn trả hàng hóa.

➥ Như vậy, các trường hợp cho, biếu tặng, khuyến mại, doanh nghiệp đều cần xuất hóa đơn ghi rõ các chỉ tiêu như lập hóa đơn bán hàng thông thường, đồng thời ghi rõ “Hàng tặng không thu tiền” hoặc “Hàng khuyến mại không thu tiền”.

Lưu ý:

- Riêng trường hợp công ty mua hàng hóa sử dụng quỹ phúc lợi mua hàng hóa bên ngoài để cho biếu tặng không nhằm mục đích kinh doanh thì theo các công văn hướng dẫn của thuế, khoản tiền hàng này không phải xuất hóa đơn, đồng thời không được khấu trừ thuế GTGT đầu vào và không được tính chi phí khi xác định thuế TNDN.

- Hàng khuyến mại là mặt hàng doanh nghiệp dùng tặng kèm, thưởng hoặc cung ứng không thu tiền khách hàng nhằm mục đích xúc tiến thương mại, tăng doanh số và được quản lý thực hiện dựa trên các nguyên tắc của Luật Thương mại 2005 và Nghị định 81/2018/NĐ-CP. Trước khi thực hiện khuyến mại, doanh nghiệp cần tìm hiểu chương trình khuyến mại đưa ra có phù hợp với quy định của luật thương mại và có thuộc trường hợp phải thông báo với sở công thương hay không?

>> Xem thêm: Quy định về xuất hóa đơn và không xuất hóa đơn GTGT.

2. Xác định giá tính thuế GTGT hàng biếu tặng, khuyến mại

2.1. Đối với hàng biếu tặng

Theo Khoản 3 Điều 7 Thông tư 219/2013/TT-BTC có quy định: Trường hợp sản phẩm, hàng hóa, dịch vụ (bao gồm cả trường hợp mua ngoài hoặc do cơ sở kinh doanh tự sản xuất) dùng để biếu tặng thì giá tính thuế GTGT của hàng hóa, dịch vụ được xác định theo giá của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các giao dịch.

Ví dụ 1:

Doanh nghiệp A tổ chức tri ân khách hàng nhân dịp kỷ niệm 10 năm thành lập, theo kế hoạch, doanh nghiệp A thực hiện gửi tặng đối tác, khách hàng của mình 15 giỏ quà với giá trị mỗi giỏ là 5.000.000 VNĐ/giỏ.

⇒ Giá tính thuế GTGT của tổng quà tặng là: 15 x 5.000.000 = 75.000.000 VNĐ.

Lưu ý:

Trường hợp tổ chức biếu tặng giấy mời (trên giấy mời ghi chú không thu tiền) cho các buổi biểu diễn, thi đấu… do cơ quan nhà nước có thẩm quyền cho phép theo quy định pháp luật thì giá tính thuế GTGT của hoạt động này được xác định bằng không (0).

2.2. Đối với hàng khuyến mại

Theo Khoản 5 Điều 7 Thông tư 219/2013/TT-BTC có quy định: Trường hợp sản phẩm, hàng hóa, dịch vụ dùng trong hoạt động khuyến mại đáp ứng quy định luật thương mại, thì giá tính thuế GTGT được xác định bằng không (0), trường hợp nếu không thực hiện đúng theo quy định của pháp luật về luật thương mại thì doanh nghiệp vẫn phải kê khai, tính nộp thuế các mặt hàng này như hàng hóa, dịch vụ dùng để biếu tặng.

➥ Như vậy nếu chương trình khuyến mại thuộc trường hợp phải thông báo hoạt động với sở công thương, công ty cần thực hiện thủ tục này và được Sở công thương nơi diễn ra chương trình khuyến mại chấp thuận mới được xuất hóa đơn khuyến mại có giá tính thuế bằng 0.

Ví dụ 2:

Doanh nghiệp A thực hiện tổ chức hoạt động khuyến mại mua 1 tặng 1 cho sản phẩm nước hoa một tuần lễ trước ngày lễ valentine. Đơn vị đã đăng ký chương trình khuyến mại với sở công thường trong thời gian 1 tháng, tổng hàng hóa khuyến mại 300 triệu VNĐ.

⇒ Khi xuất hóa đơn bán hàng, giá tính thuế của sản phẩm được tặng sẽ có giá trị bằng không.

3. Cách kê khai hóa đơn hàng biếu tặng, khuyến mãi

3.1. Hàng biếu tặng

➤ Bên cho biếu tặng:

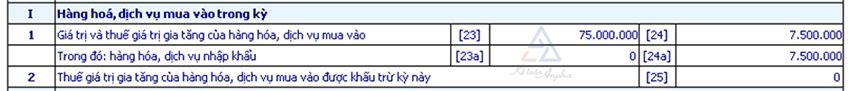

- Kê khai đầu vào: Khi mua hàng hóa, dịch vụ để phục vụ cho hoạt động biếu tặng: Doanh nghiệp kê khai các hóa đơn chứng từ mua vào này vào chỉ tiêu 23, 24, 25 trên tờ khai 01/GTGT như mua hàng hóa bình thường nếu đủ điều kiện được khấu trừ.

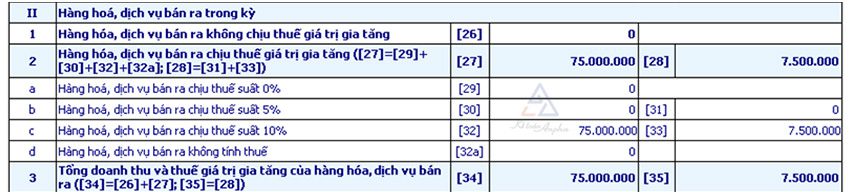

- Kê khai đầu ra: Khi xuất hàng hóa, dịch vụ ra biếu tặng: Doanh nghiệp kê khai vào chỉ tiêu giá trị hàng hóa, dịch vụ bán ra và thuế GTGT trên tờ khai 01/GTGT (thuế suất tương ứng với mặt hàng ghi trên chứng từ) như bán hàng bình thường.

Cách kê khai hóa đơn chứng từ cho ví dụ 1 mục II như sau:

Khi doanh nghiệp mua hàng hóa, dịch vụ về, doanh nghiệp thực hiện kê khai mua vào:

Khi doanh nghiệp xuất hàng hóa, dịch vụ ra biếu tặng, doanh nghiệp thực hiện kê khai bán ra:

Lưu ý:

Khi kê khai thì sẽ có trường hợp lệch doanh thu giữa sổ sách kế toán và tờ khai GTGT vì trên sổ thì doanh nghiệp thực hiện hạch toán vào chi phí, còn trên tờ khai đang ghi nhận giá trị hàng hóa bán ra (doanh thu). Cần lưu ý hàng biếu tặng để giải trình khi cần.

➤ Bên nhận được hàng biếu tặng:

Bên nhận không phải thanh toán nên không có chứng từ thanh toán để đủ điều kiện được khấu trừ thuế GTGT đầu vào nên không phải kê khai hóa đơn hàng biếu tặng.

3.2. Hàng khuyến mại

Hàng hóa, dịch vụ khuyến mại đáp ứng đủ điều kiện theo pháp luật thương mại, giá trị tính thuế được xác định bằng không (0) thì không phải kê khai, còn nếu hàng hóa, dịch vụ khuyến mại nhưng không đáp ứng đủ theo quy định của pháp luật về thương mại thì kê khai tương tự như hàng hóa, dịch vụ biếu tặng được nêu ở trên.

III. Một số câu hỏi liên quan về hóa đơn hàng biếu tặng, không thu tiền

1. Doanh nghiệp mua hàng hóa làm quà biếu tặng nhân viên nhân dịp Tết nguyên đán thì có phải xuất hóa đơn không?

Theo Khoản 7 Điều 3 Thông tư 26/2015/TT-BTC (Sửa đổi, bổ sung Thông tư số 39/2014/TT-BTC): Trường hợp công ty mua hàng hóa làm quà biếu tặng cho nhân viên nhân dịp Tết nguyên đán thì khi phát quà tặng, công ty phải lập hóa đơn tính thuế GTGT như bán hàng hóa cho khách hàng.

2. Mức giảm giá tối đa đối với hàng hóa, dịch vụ được khuyến mại là bao nhiêu?

Căn cứ theo Điều 7 Nghị định 81/2018/NĐ-CP mức giảm giá tối đa đối với hàng hóa, dịch vụ được khuyến mại không được vượt quá 50% giá hàng hóa, dịch vụ đó ngay trước thời gian khuyến mại. Trường hợp tổ chức các chương trình khuyến mại tập trung như giờ, ngày, tuần, tháng, mùa khuyến mại … tại Khoản 5 Điều 6 thì áp dụng mức giảm tối đa đối với hàng hóa, dịch vụ được khuyến mại là 100%. Không áp dụng mức giảm tối đa cho các hàng hóa, dịch vụ thực hiện chính sách bình ổn giá, thực phẩm tươi sống hoặc hàng hóa, dịch vụ trong trường hợp doanh nghiệp giải thể, phá sản, thay đổi địa điểm, ngành nghề.

Hải Uyên - Phòng Kế toán Anpha

BÌNH LUẬN - HỎI ĐÁP

Hãy để lại câu hỏi của bạn, chúng tôi sẽ trả lời TRONG 15 PHÚT