Chi phí mua quà Tết tặng nhân viên được xuất hóa đơn GTGT đầu ra không, cách xuất hóa đơn GTGT? Quà tặng khách hàng có được đưa vào chi phí hợp lý?

Các chi phí liên quan đến quà tặng cho nhân viên vào các dịp lễ, Tết (như quà Tết, quà Trung thu…) có xuất hóa đơn GTGT đầu ra hay không? Thuế GTGT đầu ra đó có được khấu trừ hay không? Chi phí liên quan đến quà tặng cho nhân viên có được tính vào chi phí hợp lý khi quyết toán thuế TNDN? Cùng Kế toán Anpha tìm hiểu ngay trong bài viết dưới đây.

I. Chi phí mua quà Tết tặng nhân viên có xuất hóa đơn GTGT đầu ra không?

Thông thường, vào các dịp lễ, Tết như: Trung thu, tết Nguyên đán… doanh nghiệp sẽ có khoản chi phí liên quan đến quà tặng cho nhân viên để khuyến khích tinh thần làm việc tốt hơn. Vậy các khoản chi phí này, về khía cạnh của doanh nghiệp có phải xuất hóa đơn GTGT đầu ra hay không?

➧ Theo Điều 4 Nghị định 123/2020/NĐ-CP quy định người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp:

- Hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu;

- Hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động (trừ hàng hóa luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất);

- Xuất hàng hóa dưới các hình thức cho vay, cho mượn hoặc hoàn trả.

➧ Tại Điều 10 Nghị định 123/2020/NĐ-CP quy định cụ thể về nội dung trên hóa đơn GTGT đầu ra gồm các thông tin:

- Tên hóa đơn, ký hiệu hóa đơn, ký hiệu mẫu số hóa đơn;

- Tên liên hóa đơn (đối với hóa đơn do cơ quan thuế đặt in theo hướng dẫn của Bộ Tài chính);

- Số hóa đơn;

- Tên, địa chỉ người bán;

- Tên, địa chỉ, mã số thuế người mua;

- Tên, đơn vị tính, số lượng, đơn giá; thành tiền chưa có thuế GTGT, thuế suất thuế GTGT, tổng số tiền thuế GTGT theo từng loại thuế suất, tổng cộng tiền thuế GTGT, tổng tiền thanh toán đã có thuế GTGT;

- Chữ ký người bán và người mua;

- Thời điểm lập hóa đơn;

- Thời điểm ký số trên hóa điện tử;

- Mã của cơ quan thuế đối với hóa đơn điện tử;

- Phí, lệ phí thuộc ngân sách nhà nước, chiết khấu thương mại, khuyến mại (nếu có);

- Tên, mã số thuế tổ chức nhận in hóa đơn (đối với hóa đơn do cơ quan thuế đặt in);

- Chữ viết, chữ số, đồng tiền tệ thể hiện trên hóa đơn;

- Nội dung khác trên hóa đơn điện tử.

Vì vậy, trong trường hợp doanh nghiệp phát sinh các khoản chi phí liên quan đến quà tặng cho nhân viên vào các dịp lễ, Tết… cần xuất hóa đơn GTGT đầu ra và thuế GTGT đầu vào được khấu trừ như hoạt động bán hàng hóa, dịch vụ tại doanh nghiệp.

Tham khảo thêm:

>> Trường hợp không cần xuất hóa đơn GTGT;

>> Cách hạch toán hàng biếu tặng.

II. Cách xuất hóa đơn quà tặng cho nhân viên

Trong ví dụ dưới đây Anpha sẽ hướng dẫn doanh nghiệp xuất hóa đơn GTGT đầu ra cho nhân viên đối với quà biếu, tặng, cho.

Ví dụ:

Vào dịp tết Trung thu năm 2018, công ty TNHH Dịch vụ tư vấn Anpha có tổ chức đặt bánh trung thu tại cửa hàng bánh ABC Bakery để tặng nhân viên. Chi phí liên quan đến việc đặt bánh là 4.500.000 đồng.

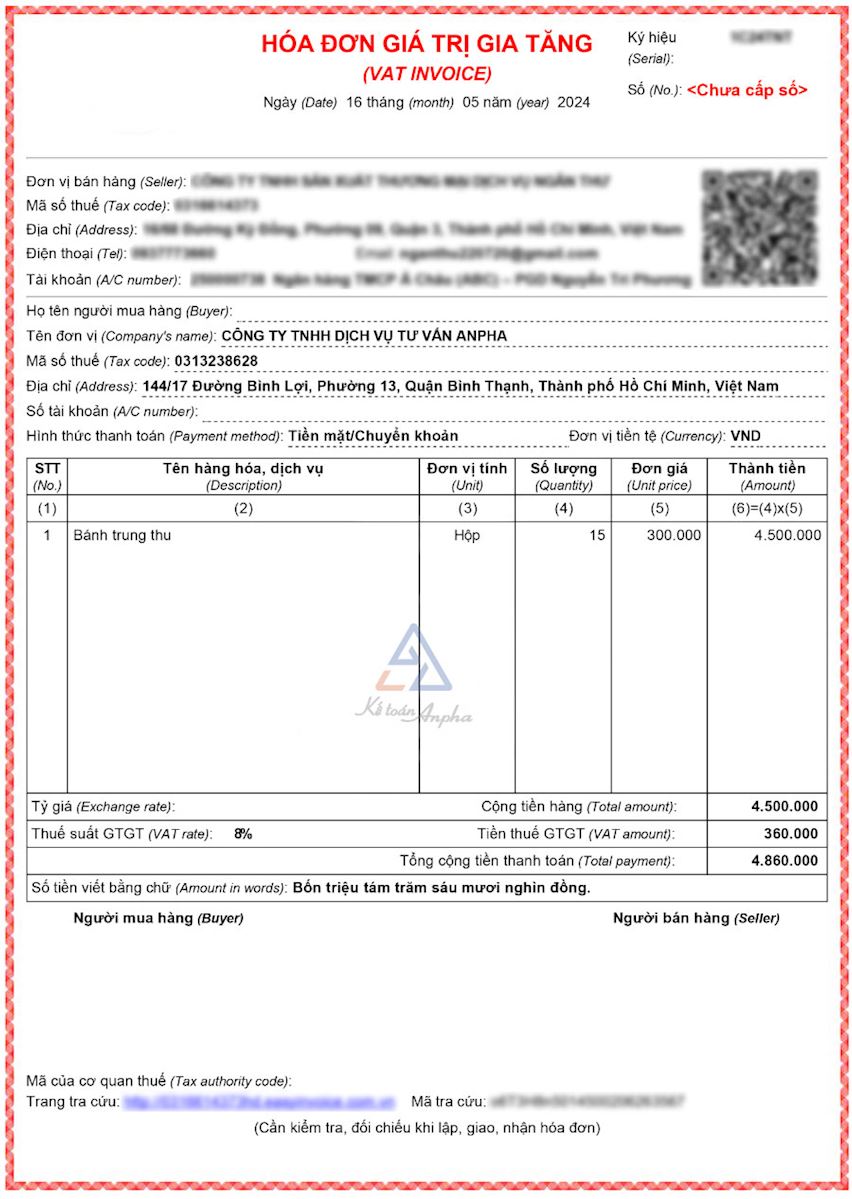

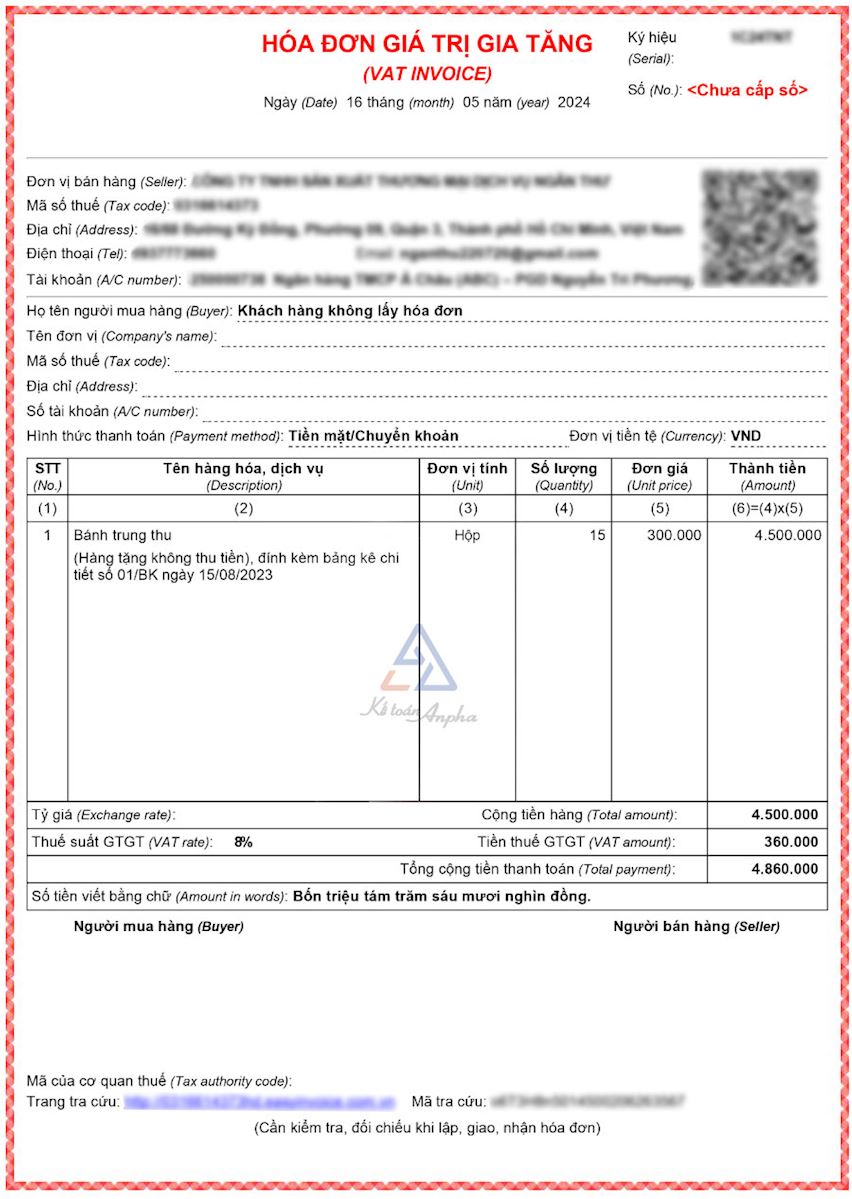

Công ty ABC Bakery có xuất hóa đơn GTGT đầu vào ngày 16/05/2024 (mẫu đính kèm hóa đơn đầu vào bên dưới). Vậy, khi công ty TNHH Dịch vụ tư vấn Anpha thực hiện việc tặng bánh trung thu cho nhân viên thì phải xuất hóa đơn GTGT đầu ra (mẫu đính kèm hóa đơn đầu ra bên dưới).

Lưu ý:

Doanh nghiệp nên đính kèm bảng kê 001/BK là danh sách nhân viên được tặng quà trung thu, có chữ ký xét duyệt của giám đốc và chữ ký của nhân viên nhận quà cùng với hóa đơn GTGT đầu ra.

➧ Mẫu đính kèm hóa đơn GTGT đầu vào

➧ Mẫu đính kèm hóa đơn GTGT đầu ra

III. Khấu trừ thuế GTGT đầu vào tương ứng hóa đơn quà tặng được không?

Theo Khoản 5 Điều 14 Thông tư 219/2013/TT-BTC quy định về nguyên tắc khấu trừ thuế GTGT như sau: Thuế GTGT đầu vào của hàng hóa (kể cả hàng hóa mua ngoài hoặc hàng hóa do doanh nghiệp tự sản xuất) mà doanh nghiệp sử dụng để cho, biếu, tặng, khuyến mại, quảng cáo dưới các hình thức, phục vụ cho sản xuất kinh doanh hàng hóa, dịch vụ chịu thuế GTGT thì được khấu trừ.

Vì vậy, trong trường hợp doanh nghiệp phát sinh các khoản chi phí liên quan đến quà tặng cho nhân viên vào các dịp lễ, Tết… và doanh nghiệp có chi phí đầu vào thì thuế GTGT đầu vào đó sẽ được khấu trừ.

Ví dụ:

Vào dịp tết Trung thu năm 2024, công ty TNHH Dịch vụ tư vấn Anpha có tổ chức đặt bánh trung thu tại cửa hàng bánh ABC Bakery để tặng nhân viên. Chi phí liên quan đến việc đặt bánh là 4.500.000 đồng, thuế GTGT là: 450.000 đồng.

Công ty ABC Bakery xuất hóa đơn GTGT đầu vào ngày 16/05/2024. Vậy, khi công ty TNHH Dịch vụ tư vấn Anpha tặng bánh trung thu cho nhân viên thì phải xuất hóa đơn GTGT đầu ra và tiền thuế GTGT đầu vào tương ứng sẽ được khấu trừ.

IV. Quà tặng nhân viên tính vào chi phí hợp lý khi quyết toán thuế TNDN?

1. Các khoản chi mang tính chất phúc lợi cho người lao động được đưa vào chi phí hợp lý

Tương tự như 2 trường hợp trên, phần chi phí quà tặng cho nhân viên phải xuất hóa đơn GTGT đầu ra và phần thuế GTGT đầu vào tương ứng sẽ được khấu trừ.

Tuy nhiên, tổng chi phí đầu vào và thuế GTGT đầu vào sẽ được khấu trừ toàn bộ hay dựa vào đâu để xác định chi phí hợp lý khi tính thuế thu nhập doanh nghiệp (TNDN) đối với phần chi phí này?

Theo Khoản 4 Điều 3 Thông tư 25/2018/TT-BTC những khoản chi có tính chất phúc lợi chi trực tiếp cho người lao động sẽ được trừ khi tính thuế thu nhập doanh nghiệp như sau:

- Chi đám hiếu, hỷ của bản thân và gia đình người lao động;

- Chi nghỉ mát, chi hỗ trợ điều trị;

- Chi hỗ trợ bổ sung kiến thức học tập tại cơ sở đào tạo;

- Chi hỗ trợ gia đình người lao động bị ảnh hưởng bởi thiên tai, địch họa, tai nạn, ốm đau;

- Chi khen thưởng con của người lao động có thành tích tốt trong học tập;

- Chi hỗ trợ chi phí đi lại ngày lễ, Tết cho người lao động;

- Chi bảo hiểm tai nạn, bảo hiểm sức khỏe, bảo hiểm tự nguyện khác cho người lao động (*);

- Các khoản chi mang tính chất phúc lợi khác.

Lưu ý:

Tổng số chi có mang tính phúc lợi kể trên không nhiều hơn 1 tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp.

(*) Ngoại trừ các khoản chi để mua bảo hiểm nhân thọ, bảo hiểm hưu trí tự nguyện cho người lao động theo Điểm 2.11 Điều này.

2. Xác định lương bình quân thực tế

1 tháng lương bình quân thực tế thực hiện trong năm tính thuế được xác định bằng quỹ tiền lương thực hiện trong năm chia cho 12 tháng.

Nếu thời gian hoạt động của doanh nghiệp không đủ 12 tháng thì 1 tháng lương bình quân thực tế thực hiện trong năm tính thuế sẽ được xác định dựa trên quỹ tiền lương thực hiện trong năm chia cho số tháng hoạt động thực tế trong năm.

Theo đó, quỹ tiền lương thực hiện là tổng số tiền lương đã chi trả thực tế của năm quyết toán đến thời hạn nộp hồ sơ quyết toán (không bao gồm số tiền trích lập quỹ dự phòng tiền lương của năm trước chi trong năm quyết toán thuế).

Vì vậy, trong trường hợp doanh nghiệp phát sinh các khoản chi phí liên quan đến quà tặng cho nhân viên vào các dịp lễ, Tết… thì khoản chi phí được xem như là chi phí phúc lợi và được tính vào chi phí được trừ khi tính thuế TNDN.

Tuy nhiên, tổng các khoản chi phúc lợi trong năm của doanh nghiệp chỉ được trừ tối đa không quá 1 tháng lương bình quân thực tế thực hiện trong năm.

Ví dụ:

Trong năm 2023, tổng quỹ lương (không bao gồm quỹ lương dự phòng) thực chi trả cho nhân viên công ty TNHH Dịch vụ tư vấn Anpha theo báo cáo tài chính (BCTC) năm 2023 là 1.500.000.000 đồng. Trong đó, khoản chi phí phúc lợi chi trả cho nhân viên trong năm là: 100.000.000 đồng. Suy ra, quỹ lương bình quân 1 tháng của công ty Anpha đã chi trả cho nhân viên là: 1.500.000.000 đồng/12 tháng = 125.000.000 đồng < 100.000.000 đồng.

➧ Vậy, khoản chi phí 100.000.000 đồng chi trả cho các khoản phúc lợi trong năm sẽ được tính vào chi phí được trừ khi tính thuế TNDN năm 2023 và khoản thuế GTGT đầu vào tương ứng sẽ được khấu trừ.

➧ Giả sử trong trường hợp công ty Anpha chi trả phúc lợi trong năm là 150.000.000 đồng vượt quá 125.000.000 đồng (quỹ lương bình quân 1 tháng của công ty) thì chỉ được tính vào chi phí được trừ là 125.000.000 đồng và được khấu trừ thuế GTGT tương ứng với phần chi phí với chi phí được trừ. Phần vượt định mức sẽ không được tính vào chi phí được trừ và không được khấu trừ thuế GTGT.