Hướng dẫn quy trình nộp hồ sơ hoàn thuế giá trị gia tăng qua mạng, điều kiện hoàn thuế GTGT, hồ sơ và thời hạn nộp hồ sơ hoàn thuế GTGT, hoàn thuế VAT.

Hoàn thuế giá trị gia tăng (GTGT) là việc nhà nước hoàn trả lại cho người nộp thuế khoản thuế GTGT trên hóa đơn mua vào đủ điều kiện mà tổ chức/cá nhân đó đã gián tiếp nộp vào Ngân sách Nhà nước thông qua việc chi trả cho nhà cung cấp. Việc hoàn thuế GTGT là chính sách rất có lợi, giúp các doanh nghiệp có nguồn lực để tái đầu tư. Vậy điều kiện, thời hạn và cách thức để doanh nghiệp được phép hoàn thuế giá trị gia tăng là gì? Các bước thực hiện nộp hồ sơ hoàn thuế giá trị gia tăng qua mạng như thế nào? Anpha sẽ giải đáp giúp bạn trong bài viết dưới đây.

I. Căn cứ pháp lý

II. Điều kiện, hồ sơ, thời hạn và cách thức nộp hồ sơ hoàn thuế GTGT

1. Quy định điều kiện hoàn thuế GTGT (hoàn thuế VAT)

Cơ sở tổ chức kinh doanh cần đáp ứng các điều kiện sau để được phép hoàn thuế giá trị gia tăng:

- Cơ sở tổ chức kinh doanh thực hiện kê khai nộp thuế theo phương pháp khấu trừ;

- Cơ sở tổ chức kinh doanh được cấp đầy đủ giấy chứng nhận đăng ký doanh nghiệp và các giấy phép đầu tư, giấy phép hành nghề… theo quy định;

- Cơ sở tổ chức kinh doanh có con dấu theo quy định pháp luật;

- Cơ sở tổ chức kinh doanh tiến hành lập và lưu giữ sổ sách kế toán, chứng từ kế toán theo quy định pháp luật về kế toán;

- Cơ sở tổ chức kinh doanh có đăng ký tài khoản tại ngân hàng theo mã số thuế.

Xem thêm:

>> Điều kiện hoàn thuế GTGT hàng xuất khẩu;

>> Các trường hợp được hoàn thuế GTGT.

2. Hồ sơ hoàn thuế GTGT theo Thông tư 80

Hồ sơ hoàn thuế được quy định chi tiết tại Điều 28 Thông tư số 80/2021/TT-BTC bao gồm:

- Giấy đề nghị hoàn trả khoản thu ngân sách (mẫu 01/HT theo Phụ lục I Thông tư 80/2021/TT-BTC);

- Các tài liệu liên quan đến việc hoàn thuế.

Chi tiết hồ sơ hoàn thuế GTGT, bạn tham khảo và tải mẫu miễn phí tại bài viết dưới đây:

>> Thủ tục, hồ sơ, điều kiện hoàn thuế GTGT.

3. Thời hạn & cách thức nộp hồ sơ hoàn thuế GTGT

3.1. Thời gian xử lý thủ tục hoàn thuế giá trị gia tăng

Thời gian giải quyết yêu cầu hoàn thuế VAT được chia thành 2 trường hợp cụ thể:

➤ Trường hợp 1: Hồ sơ hoàn thuế thuộc diện được phép hoàn thuế trước, kiểm tra sau.

- Nếu hồ sơ không đủ điều kiện hoàn thuế thì thời hạn chậm nhất không quá 3 ngày cơ quan thuế phải thông báo cho người nộp thuế về việc bổ sung, điều chỉnh hoặc từ chối hồ sơ;

- Nếu hồ sơ đáp ứng đủ điều kiện hoàn thuế và người nộp thuế cung cấp đầy đủ hồ sơ theo yêu cầu thì thời hạn chậm nhất không quá 6 ngày cơ quan thuế phải ban hành quyết định hoàn thuế GTGT.

➤ Trường hợp 2: Hồ sơ hoàn thuế thuộc diện kiểm tra trước, hoàn thuế sau.

Sau khi người nộp thuế gửi hồ sơ và cơ quan thuế tiến hành kiểm tra thì thời hạn chậm nhất không quá 40 ngày kể từ ngày nhận được đầy đủ hồ sơ đề nghị hoàn cơ quan thuế phải ban hành quyết định hoàn thuế.

3.2. Cách thức nộp hồ sơ hoàn thuế GTGT

Thủ tục nộp hồ sơ hoàn thuế giá trị gia tăng được thực hiện theo 3 cách sau:

- Cách 1: Nộp hồ sơ trực tiếp tại cơ quan quản lý thuế;

- Cách 2: Nộp hồ sơ qua đường bưu chính;

- Cách 3: Nộp hồ sơ qua mạng điện tử tại Cổng thông tin điện tử của thuế.

Hiện nay, việc nộp hồ sơ chủ yếu sử dụng cách 3 (nộp online) để thuận tiện nhất cho người nộp thuế và cơ quan thuế xử lý hồ sơ nhằm rút ngắn về mặt thời gian.

III. Hướng dẫn quy trình, cách nộp hồ sơ hoàn thuế GTGT qua mạng

Các bước thao tác thực hiện nộp hồ sơ hoàn thuế GTGT được tiến hành như sau:

Bước 1: Đăng nhập vào cổng thông tin thuế điện tử (thuedientu.gdt.gov.vn)

Doanh nghiệp lưu ý khi đăng nhập hệ thống thuế điện tử, doanh nghiệp cần đăng ký dịch vụ kê khai thuế điện tử.

Trình tự truy cập như sau: Lựa chọn mục “Doanh nghiệp” trên menu và “Đăng nhập”, nhập thông tin tài khoản và mật khẩu.

Bước 2: Lập giấy đề nghị hoàn thuế

➤ Đối với doanh nghiệp hoàn thuế lần đầu, doanh nghiệp cần liên hệ bộ phận kê khai tại cơ quan thuế quản lý trực tiếp để được mở mục “Hoàn thuế” trên trang Thuế điện tử.

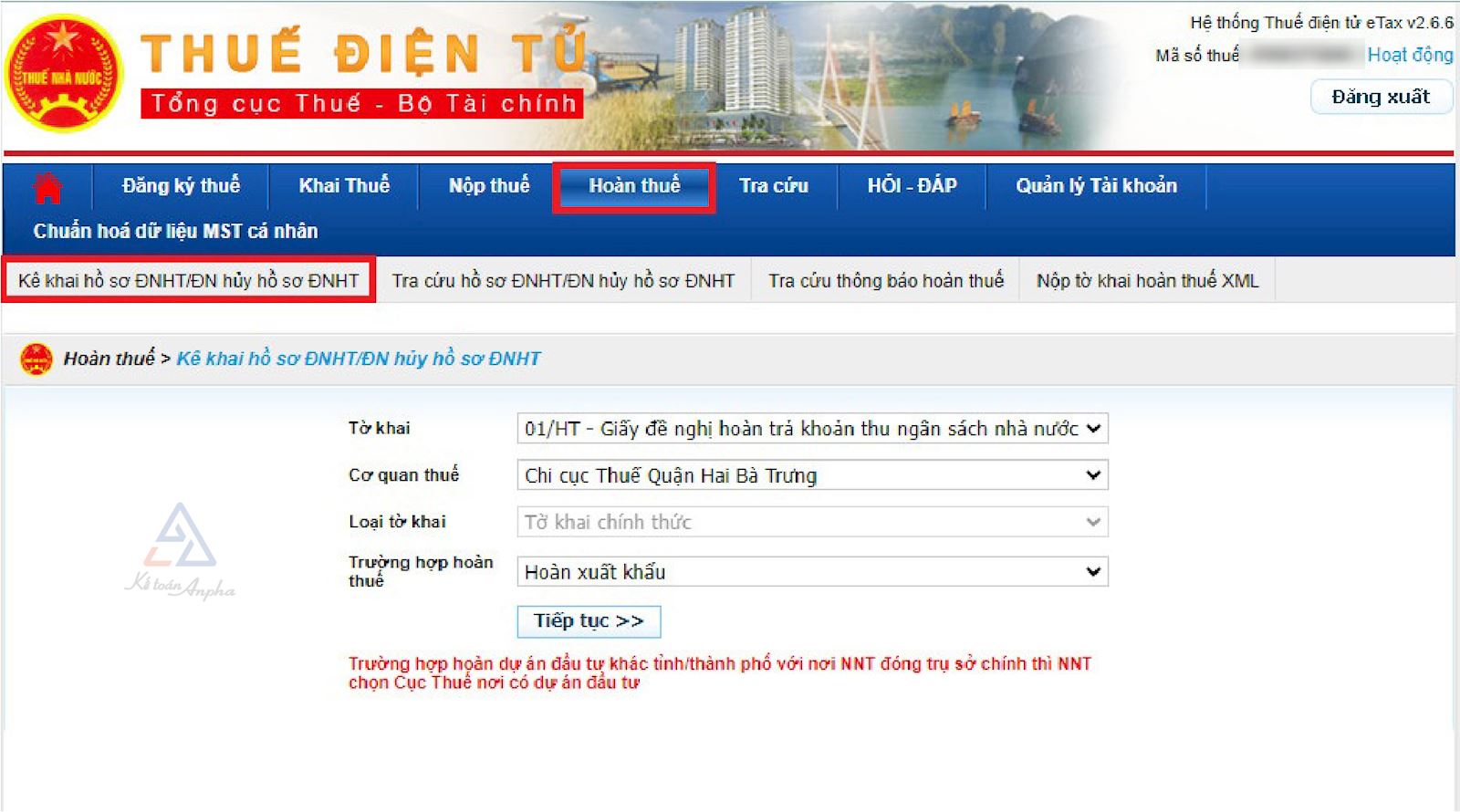

➤ Tiếp theo doanh nghiệp lựa chọn chức năng “Hoàn thuế” ➨ “Kê khai hồ sơ ĐNHT/ĐN hủy hồ sơ ĐNHT”, hệ thống sẽ hiển thị các thông tin để doanh nghiệp lựa chọn bao gồm:

- Tờ khai: 01/HT - Giấy đề nghị hoàn trả khoản thu Ngân sách Nhà nước;

- Cơ quan thuế: Mặc định cơ quan thuế quản lý của doanh nghiệp;

- Loại tờ khai: Mặc định tờ khai chính thức, không được phép kê khai bổ sung và thay thế;

- Trường hợp hoàn thuế: Doanh nghiệp lựa chọn trường hợp mà doanh nghiệp đang cần hoàn, ví dụ như: hoàn xuất khẩu, hoàn ODA hoặc hoàn dự án đầu tư…;

- Lựa chọn “Tiếp tục” để hiển thị chi tiết tờ khai.

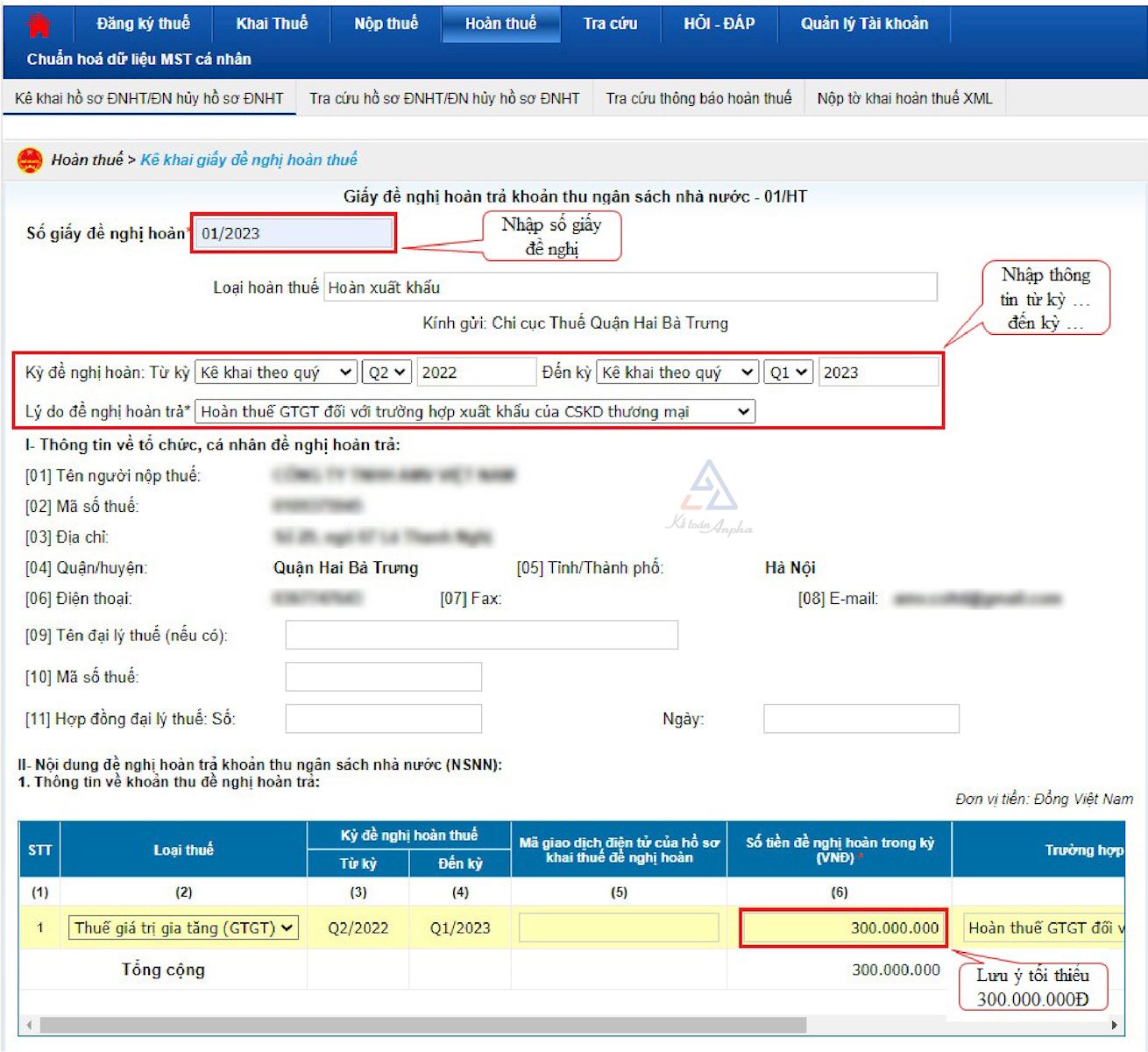

➤ Sau khi hệ thống hiển thị giao diện nhập dữ liệu, doanh nghiệp kê khai đầy đủ thông tin bắt buộc trên giấy đề nghị hoàn trả khoản thu ngân sách nhà nước - 01/HT bao gồm:

- Số giấy đề nghị: Doanh nghiệp tự điền số giấy;

- Kỳ đề nghị hoàn: Doanh nghiệp nhập kỳ đề nghị hoàn “Từ kỳ - Đến kỳ” theo kỳ doanh nghiệp muốn hoàn;

- Lý do đề nghị hoàn trả: Doanh nghiệp lựa chọn một trong các lý do có sẵn của hệ thống để phù hợp với mục đích hoàn của doanh nghiệp;

- Số tiền đề nghị hoàn: Số tiền hoàn tối thiểu là 300.000.000đ (ba trăm triệu đồng) theo luật quy định.

➤ Đối với mục II - Nội dung đề nghị hoàn trả khoản thu ngân sách nhà nước (NSNN) doanh nghiệp điền đủ các thông tin bắt buộc.

Ở mục này, doanh nghiệp cần lưu ý:

- Số tiền đề nghị hoàn: Số tiền hoàn tối thiểu là 300.000.000đ (ba trăm triệu đồng) theo luật quy định;

- Trường hợp người nộp thuế kê khai thuế GTGT theo tháng: Lựa chọn kỳ hoàn thuế từ mm/yyyy đến mm/yyyy;

- Trường hợp người nộp thuế kê khai thuế GTGT theo quý: Lựa chọn kỳ hoàn thuế từ Qx/yyyy đến Qx/yyyy;

- Trường hợp đề nghị hoàn thuế từ tháng đến quý: Lựa chọn kỳ hoàn thuế từ Qx/yyyy đến Qx/yyyy trong đó từ kỳ Qx/yyyy gồm tháng kê khai;

- Trường hợp đề nghị hoàn thuế từ quý đến tháng: Lựa chọn kỳ hoàn thuế từ mm/yyyy đến mm/yyyy trong đó từ kỳ gồm quý kê khai;

- Chỉ tiêu đến kỳ phải gồm kỳ doanh nghiệp kê khai thuế GTGT mà trên tờ khai có điền chỉ tiêu đề nghị hoàn thuế (chỉ tiêu 42) tương ứng với giấy đề nghị hoàn trả khoản thu NSNN.

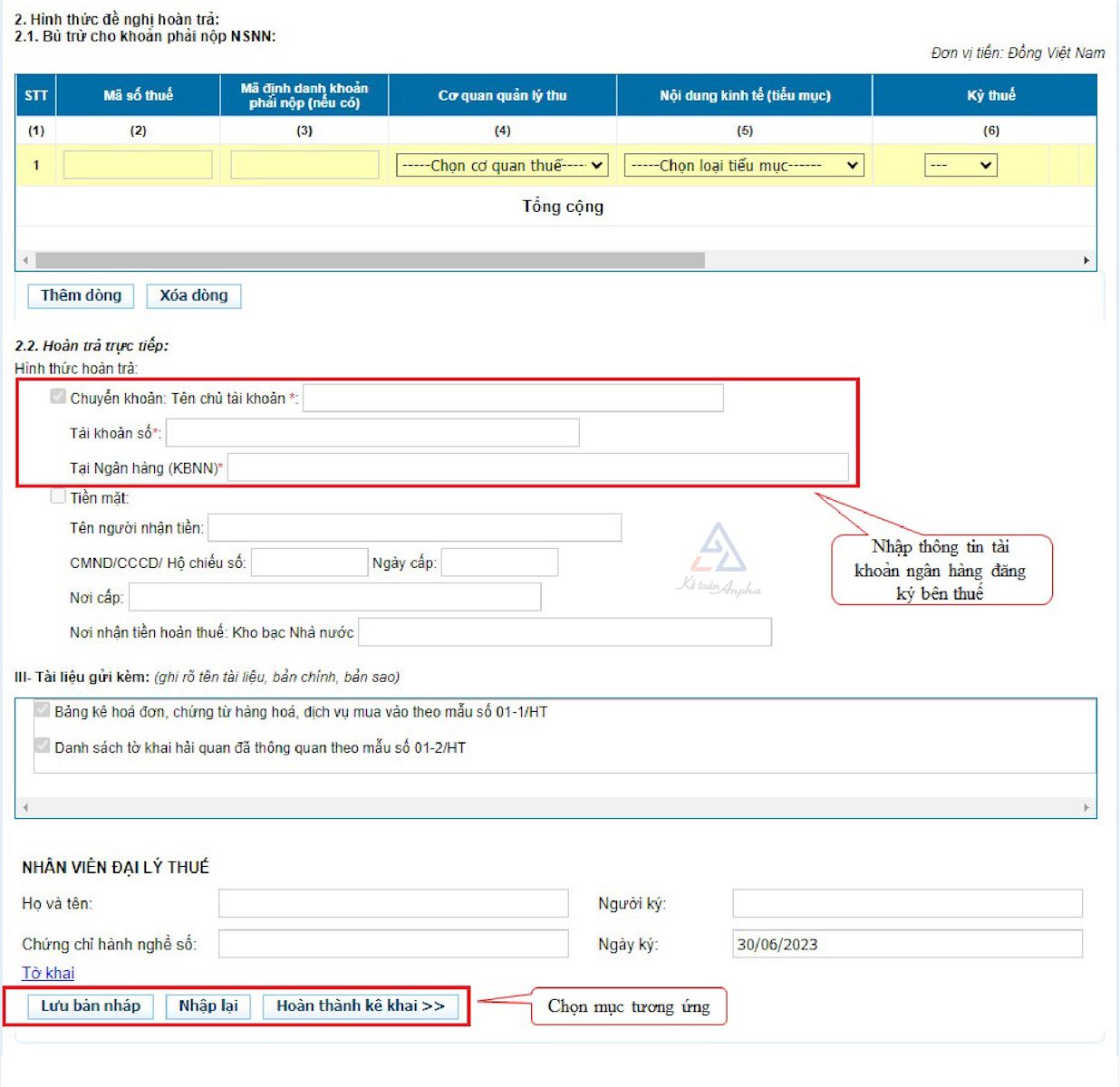

➤ Hình thức hoàn trả: Doanh nghiệp nên chọn hình thức “Chuyển khoản” trong đó số tài khoản là số doanh nghiệp đăng ký và có thông báo với cơ quan thuế.

➤ Sau khi nhập đủ thông tin, doanh nghiệp có thể kích chuột vào các mục như:

- “Lưu bản nháp” để lưu lại dữ liệu đã nhập;

- “Nhập lại” để xóa hết dữ liệu và điền lại;

- “Hoàn thành kê khai” để hệ thống sẽ chuyển sang giao diện gửi đề nghị hoàn thuế.

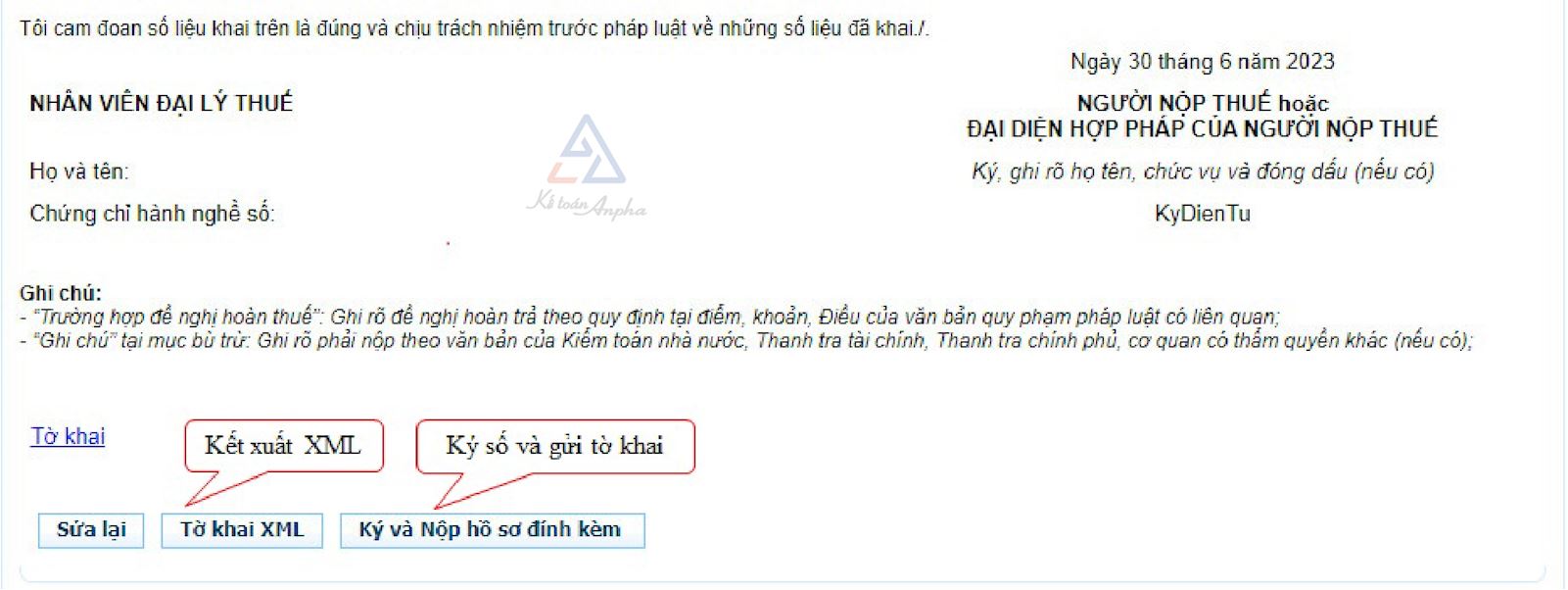

Bước 3: Gửi giấy đề nghị hoàn thuế GTGT

➤ Sau khi hệ thống chuyển sang màn hình hoàn thành kê khai, doanh nghiệp kiểm tra các thông tin đã nhập có thể lựa chọn các mục sau:

- “Sửa lại” nếu muốn quay lại giao diện kê khai để nhập lại thông tin;

- “Tờ khai XML” để kết xuất tờ khai lưu định dạng XML;

- “Ký và nộp tờ khai” doanh nghiệp cắm chữ ký số ấn chọn để ký đồng thời gửi giấy đề nghị hoàn thuế.

➤ Người nộp thuế nhập mã pin ký điện tử thành công, tờ khai sẽ được gửi đến cơ quan thuế, hệ thống sẽ hiển thị hoàn thành kê khai, doanh nghiệp có thể xem lại tờ khai đã nộp tại mục “Tra cứu hồ sơ ĐNHT/ĐN hủy hồ sơ ĐNHT” và xem các thông báo của cơ quan thuế tại mục “Tra cứu thông báo hoàn thuế”.

➤ Sau khi nộp đề nghị hoàn thuế, các tài liệu kèm theo trong hồ sơ hoàn thuế quy định tại Điều 28 Thông tư 80/2021/TT-BTC được nộp dưới dạng PDF hoặc file Excel/Word theo cách nộp phụ lục, đính kèm cùng đề nghị hoàn thuế đã nộp trên.

IV. Câu hỏi thường gặp khi làm thủ tục hoàn thuế giá trị gia tăng

1. Các đối tượng và trường hợp được hoàn thuế giá trị gia tăng?

Đối tượng và trường hợp được hoàn thuế giá trị gia tăng bao gồm:

- Trường hợp 1: Cơ sở tổ chức kinh doanh thành lập từ dự án đầu tư hoặc dự án dầu khí;

- Trường hợp 2: Cơ sở tổ chức kinh doanh có dự án đầu tư (cùng tỉnh hoặc khác tỉnh);

- Trường hợp 3: Cơ sở tổ chức kinh doanh có hàng hóa, dịch vụ xuất khẩu;

- Trường hợp 4: Cơ sở tổ chức kinh doanh liên quan tới trường hợp chuyển đổi sở hữu, chuyển đổi doanh nghiệp, thực hiện các thủ tục như: sáp nhập, hợp nhất, chia, tách, giải thể, phá sản, chấm dứt hoạt động…;

- Trường hợp 5: Cơ sở tổ chức kinh doanh liên quan tới các chương trình, dự án sử dụng nguồn vốn hỗ trợ phát triển chính thức (ODA) không hoàn lại hoặc viện trợ không hoàn lại, viện trợ nhân đạo;

- Trường hợp 6: Đối tượng được hưởng ưu đãi miễn trừ ngoại giao;

- Trường hợp 7: Đối tượng là người nước ngoài hoặc người Việt Nam định cư tại nước ngoài có hàng hóa được mua tại Việt Nam mang theo người khi xuất cảnh;

- Trường hợp 8: Các đối tượng có quyết định xử lý hoàn thuế của cơ quan có thẩm quyền hoặc hoàn thuế theo điều ước quốc tế có Việt nam tham gia.

2. Trong trường hợp khi kiểm tra số liệu trước hoàn thuế, người nộp thuế vừa có số tiền thuế đủ điều kiện hoàn thuế vừa có số tiền thuế, tiền chậm nộp, tiền phạt về hành vi vi phạm luật quản lý thuế của cơ quan thuế thì người nộp thuế có được bù trừ hay không?

Căn cứ Điểm c, Khoản 1 Điều 34 Thông tư 80/2021/TT-BTC ngày 29/09/2021 quy định thì trường hợp người nộp thuế vừa phát sinh số thuế đủ điều kiện hoàn, vừa có tiền thuế, tiền chậm nộp, tiền phạt bị truy thu theo quyết định biên bản xử lý vi phạm luật thuế thì người nộp thuế sẽ được phép bù trừ.

Ngọc Phạm - Phòng Kế toán Anpha