Tham khảo: Quy định về chi phí được trừ - cách tính thuế GTGT - hạch toán khấu hao tài sản cố định khi mua xe ô tô trên 1.6 tỷ theo Luật Thuế và Luật Kế toán.

I. Căn cứ pháp lý

- Thông tư 96/2015/TT-BTC ngày 22/06/2015 hướng dẫn về thuế TNDN;

- Thông tư 151/2014/TT-BTC ngày 10/10/2014 hướng dẫn về thuế GTGT.

II. Quy định về chi phí được trừ và thuế VAT đối với xe ô tô có giá trị trên 1.6 tỷ

1. Quy định về chi phí được trừ khi tính thuế TNDN

Căn cứ theo Điều 4 Thông tư 96/2015/TT-BTC ban hành ngày 22/06/2015 của Bộ Tài chính hướng dẫn về thuế TNDN sửa đổi, bổ sung Điều 6 Thông tư số 78/2014/TT-BTC có nội dung như sau:

“Không được tính vào chi phí được trừ khi xác định thu nhập chịu thuế: Phần trích khấu hao tương ứng với nguyên giá vượt hơn 1.600.000.000 đồng/xe đối với ô tô chở người từ 9 chỗ ngồi trở xuống (trừ: ô tô dùng cho kinh doanh vận tải hành khách, kinh doanh du lịch, khách sạn; ô tô dùng để làm mẫu và lái thử cho kinh doanh ô tô); phần trích khấu hao đối với tài sản cố định là tàu bay dân dụng, du thuyền không sử dụng KD vận chuyển hàng hóa, hành khách, kinh doanh du lịch, khách sạn…”.

→ Căn cứ quy định trên ta có thể đưa ra kết luận:

- Trường hợp 1: Doanh nghiệp của bạn mua ô tô chở hàng hoặc ô tô chở người từ 10 người trở lên thì chi phí khấu hao được ghi nhận toàn bộ vào chi phí được trừ;

- Trường hợp 2: Doanh nghiệp của bạn mua ô tô chở người từ 9 chỗ ngồi trở xuống và dùng vào mục đích để kinh doanh dịch vụ vận chuyển hàng hóa, vận chuyển hành khách trong ngành du lịch, khách sạn. Hay mua ô tô để bán hay để làm mẫu và lái thử thì nếu giá trị mua thì chi phí khấu hao được ghi nhận toàn bộ vào chi phí được trừ;

- Trường hợp 3: Doanh nghiệp của bạn mua ô tô chở người từ 9 chỗ ngồi trở xuống có giá trị vượt trên 1.6 tỷ (giá chưa bao gồm thuế VAT) không dùng cho các mục đích nêu tại trường hợp 2 thì chi phí khấu hao tương ứng với giá trị nguyên giá vượt trên 1.6 tỷ không được ghi nhận là chi phí được trừ.

2. Quy định đối với thuế VAT đầu vào được khấu trừ

Theo Điều 9 Thông tư số 151/2014/TT-BTC ngày 10/10/2014 của Bộ Tài chính hướng dẫn thực hiện Nghị định số 91/2014/NĐ-CP ngày 01/10/2014 của Chính phủ có quy định:

“Tài sản cố định là ô tô chở người từ 9 chỗ ngồi trở xuống (trừ ô tô sử dụng vào kinh doanh vận chuyển hàng hoá, hành khách, kinh doanh du lịch, khách sạn; ô tô dùng để làm mẫu và lái thử cho kinh doanh ô tô) có trị giá vượt trên 1.600.000.000 đồng (giá chưa có thuế VAT) thì số thuế VAT đầu vào tương ứng với phần trị giá vượt trên 1.600.000.000 đồng không được khấu trừ”.

→ Căn cứ quy định trên ta có thể đưa ra kết luận:

- Trường hợp 1: Doanh nghiệp của bạn mua ô tô chở hàng hoặc ô tô chở người từ 10 người trở lên thì được khấu trừ toàn bộ thuế GTGT đầu vào;

- Trường hợp 2: Doanh nghiệp của bạn mua ô tô chở người từ 9 chỗ ngồi trở xuống và dùng vào mục đích để kinh doanh dịch vụ vận chuyển hàng hóa, vận chuyển hành khách trong ngành du lịch, khách sạn. Hay mua ô tô để bán hay để làm mẫu và lái thử thì nếu giá trị mua thì được khấu trừ toàn bộ thuế GTGT đầu vào;

- Trường hợp 3: Doanh nghiệp của bạn mua ô tô chở người từ 9 chỗ ngồi trở xuống có giá trị vượt trên 1.6 tỷ (giá chưa bao gồm thuế VAT) không dùng cho các mục đích nêu tại trường hợp 2 thì sẽ chỉ được khấu trừ thuế GTGT đầu vào tối đa tương ứng với giá trị 1.6 tỷ.

Ví dụ 1:

Công ty bạn mua xe trị giá 2.2 tỷ, VAT 10% = 220 triệu, lệ phí trước bạ: 270 triệu (công ty không cung cấp dịch vụ vận chuyển, chở khách…).

Suy ra:

Thuế VAT được khấu trừ: 1.600.000.000 x 10% = 160.000.000;

Thuế VAT không được khấu trừ: 220.000.000 - 160.000.000 = 60.000.000.

>> Xem thêm: Nguyên tắc và điều kiện khấu trừ thuế GTGT đầu vào.

III. Cách kê khai thuế GTGT khi mua xe ô tô trên 1.6 tỷ

Nếu doanh nghiệp của bạn thuộc trường hợp 1 và 2 theo mục II.2 thì bạn kê khai bình thường như các hóa đơn đầu vào khác. Còn trong nội dung này, Anpha sẽ hướng dẫn bạn cách kê khai thuế GTGT đối với trường hợp 3 (theo mục II.2):

Trên tờ khai thuế 01/GTGT, bạn sẽ kê khai:

- Đối với tổng giá trị xe và tổng số tiền VAT sẽ được kê khai tài chỉ tiêu [23] và [24];

- Số thuế VAT được khấu trừ của tài sản kê khai vào chỉ tiêu [25].

Ví dụ 2:

Tiếp nối ví dụ 1 nêu trên, chúng ta sẽ kê khai (giả sử trong kỳ doanh nghiệp bạn không có hóa đơn đầu vào nào khác) như sau:

Chỉ tiêu 23: 2.200.000.000 (Kê khai theo số thuế trên hóa đơn chưa có thuế);

Chỉ tiêu 24: 220.000.000 (Tổng số thuế VAT đầu vào của tài sản);

Chỉ tiêu 25: 160.000.000 (Số thuế VAT còn được khấu trừ của tài sản).

IV. Cách xác định nguyên giá xe ô tô, cách hạch toán tương ứng

(Trong nội dung mục này, Anpha chỉ hướng dẫn đối với trường hợp 3 theo như mục II.1).

1. Xác định nguyên giá

Đối với phần thuế GTGT không được khấu trừ sẽ được ghi nhận vào nguyên giá của TSCĐ.

Cụ thể:

|

NGTSCĐ

(*)

|

=

|

2.200.000.000

|

+

|

(220.000.000 - 160.000.000)

(**)

|

+

|

270.000.000

(***)

|

=

|

2.530.000.000

|

(*): Tại ví dụ 1

(**): Đây là phần thuế VAT không được khấu trừ, tính vào nguyên giá;

(***): Lệ phí trước bạ.

2. Cách hạch toán hóa đơn mua xe trên 1.6 tỷ như sau

- Nợ TK 211: 2.200.000.000 + (220.000.000 - 160.000.000) = 2.260.000.000;

- Nợ TK 133: 160.000.000 (Chỉ trừ phần giá trị thuế GTGT của 1.600.000.000);

- TK 331, 112: 2.420.000.000 đồng.

- Phí đăng ký:

+ Nợ TK 211: 270.000.000 đồng;

+ TK 3339: 270.000.000 đồng.

Lưu ý: Nếu có các chi phí phát sinh khác để mua xe đều được cộng vào nguyên giá TSCĐ.

V. Phương pháp hạch toán và tính chi phí khấu hao tài sản cố định

1. Cách tính khấu hao theo Luật Kế toán

Giả sử công ty chọn phương án khấu hao trong 10 năm:

- Khấu hao hàng năm = 2.530.000.000 / 10 = 253.000.000/năm;

- Khấu hao hàng tháng = 253.000.000 / 12 = 21.083.333/tháng.

→ Như vậy, hàng tháng, kế toán hạch toán:

- Nợ TK 642: 21.083.333/tháng;

- TK 214: 21.083.333/tháng.

2. Tính khấu hao theo Luật Thuế

- Do chỉ được ghi nhận là chi phí khi tính thuế TNDN là 1.600.000.000 tỷ (chứ không phải 2.530.000.000 tỷ) nên bạn phải trừ phần lớn hơn là 1.600.000.000 tỷ.

|

Chênh lệch khấu hao

|

=

|

2.530.000.000

|

-

|

1.600.000.000

|

=

|

1.150.000.000 đồng

|

Suy ra:

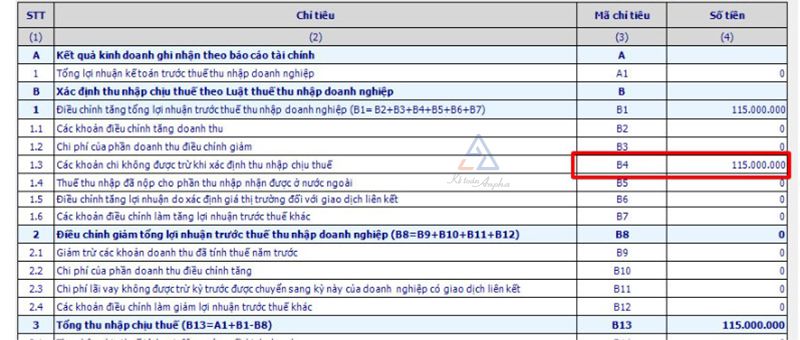

Chênh lệch khấu hao 1 năm = 1.150.000.000 / 10 = 115.000.000 (vì khấu hao 10 năm);

Chênh lệch khấu hao 1 tháng = 115.000.000 / 12 = 9.583.333,33.

→ Vậy giá trị không được tính khấu hao theo luật thuế nếu trọn năm là: 115.000.000 đồng (nếu không trọn năm thì các bạn lấy số chênh lệch khấu hao tháng x số tháng tính khấu hao).

- Cuối năm khi lập tờ khai quyết toán thuế TNDN, bạn nhập số tiền này là: 115.000.000 vào “Chỉ tiêu [B4] - Các khoản chi không được trừ khi xác định thu nhập chịu thuế”.

VI. Câu hỏi liên quan về thuế GTGT và chi phí khấu hao xe ô tô trên 1.6 tỷ

Hỏi: Công ty mua xe ô tô 4 chỗ để vận chuyển hành khách có giá trị 2 tỷ (chưa bao gồm thuế GTGT). Tuy nhiên trên GPKD của công ty lại không đăng ký ngành nghề vận chuyển thì công ty có được khấu trừ toàn bộ thuế VAT đầu vào và chi phí khấu hao có được ghi nhận toàn bộ là chi phí hợp lý hay không?

Trả lời:

Theo quy định tại Điều 4 Thông tư 96 có quy định cụ thể đối với trường hợp ô tô chở người từ 9 chỗ trở xuống phục vụ mục đích kinh doanh vận tải hành khách thì trong GPKD của doanh nghiệp phải có đăng ký các ngành nghề vận chuyển khách hàng, du lịch, khách sạn.

Như vậy, trường hợp công ty chưa đăng ký ngành nghề kinh doanh thì không được khấu trừ toàn bộ thuế VAT, cũng như không được ghi nhận toàn bộ chi phí khấu hao vào chi phí được trừ.

Doãn Tuấn - Phòng Kế toán Anpha

BÌNH LUẬN - HỎI ĐÁP

Hãy để lại câu hỏi của bạn, chúng tôi sẽ trả lời TRONG 15 PHÚT