Cùng Anpha tìm hiểu: Hồ sơ, thủ tục cắt giảm người phụ thuộc, chuyển đổi người phụ thuộc trực tiếp với cơ quan thuế hoặc thông qua cơ quan chi trả thu nhập.

I. Hồ sơ, thủ tục cắt giảm người phụ thuộc

1. Trường hợp cần phải cắt người phụ thuộc

- Khi người phụ thuộc đã thành niên và có thu nhập vượt quá mức quy định;

- Người phụ thuộc trong độ tuổi lao động đã được khôi phục lại khả năng lao động;

- Người phụ thuộc không có khả năng lao động đã mất;

- Người phụ thuộc không còn thuộc nghĩa vụ nuôi dưỡng.

2. Hướng dẫn thủ tục, cách cắt giảm người phụ thuộc năm 2022

2.1 Người nộp thuế thực hiện cắt giảm người phụ thuộc trực tiếp với cơ quan thuế

➤ Hồ sơ cắt giảm người phụ thuộc trực tiếp với cơ quan thuế

Chi tiết hồ sơ cắt giảm người phụ thuộc, cắt giảm trừ gia cảnh trực tiếp với cơ quan thuế bao gồm:

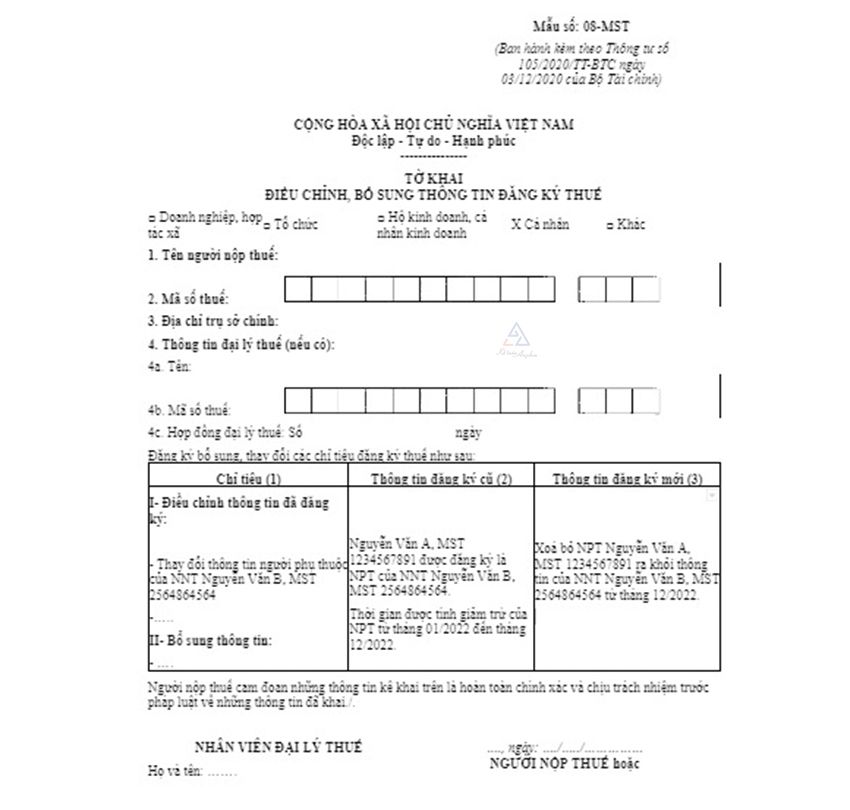

- Tờ khai điều chỉnh thông tin đăng ký thuế mẫu số 08-MST (ban hành kèm theo Thông tư 105/2020/TT-BTC) để cắt giảm người phụ thuộc;

- Bản sao giấy chứng minh nhân dân hoặc thẻ căn cước công dân còn hiệu lực (đối với người phụ thuộc trên 14 tuổi) hoặc giấy khai sinh (đối với người phụ thuộc dưới 14 tuổi); bản sao hộ chiếu hoặc giấy khai sinh (nếu người phụ thuộc là người có quốc tịch nước ngoài và người Việt Nam sinh sống ở nước ngoài);

Người nộp thuế (NNT) nộp tại Chi cục Thuế, khu vực nơi cá nhân đăng ký hộ khẩu thường trú hoặc tạm trú.

>> TẢI MIỄN PHÍ: Mẫu số 08-MST.

➤ Hướng dẫn điền mẫu 08-MST

- Đánh dấu X vào chỉ tiêu Cá nhân;

- Chỉ tiêu [1] Tên người nộp thuế: Điền tên người nộp thuế;

- Chỉ tiêu [2] Mã số thuế: Điền mã số thuế người nộp thuế;

- Chỉ tiêu [3] Địa chỉ trụ sở chính: Địa chỉ người nộp thuế;

- Chỉ tiêu [4] Thông tin đại lý thuế (nếu có): Bỏ trống không điền;

- Cột điều chỉnh thông tin đã đăng ký I ghi nội dung: Thay đổi thông tin người phụ thuộc NNT Họ và Tên và Mã số Thuế (MST);

Ví dụ: Thay đổi thông tin người phụ thuộc của NNT Nguyễn Văn B, MST 2564864564.

- Cột thông tin đăng ký cũ: Ghi thông tin người phụ thuộc; mã số thuế và thời gian bắt đầu đăng ký giảm trừ đến thời gian kết thúc đăng ký giảm trừ;

Ví dụ: Nguyễn Văn A, MST 1234567891 được đăng ký là NPT của NNT Nguyễn Văn B, MST 2564864564. Thời gian được tính giảm trừ của NPT từ tháng 01/2022 đến tháng 12/2022.

- Cột thông tin đăng ký mới: Cắt giảm hẳn người phụ thuộc từ thời gian nào.

Ví dụ: Xoá bỏ NPT Nguyễn Văn A, MST 1234567891 ra khỏi thông tin của NNT Nguyễn Văn B, MST 2564864564 từ tháng 12/2022.

2.2 Người nộp thuế thực hiện cắt giảm người phụ thuộc thông qua cơ quan chi trả thu nhập

➤ Hồ sơ cắt giảm người phụ thuộc thông qua cơ quan chi trả thu nhập

Trọn bộ hồ sơ cắt giảm người phụ thuộc thông qua cơ quan chi trả thu nhập bao gồm:

- Văn bản ủy quyền của người nộp thuế cho cơ quan chi trả thu nhập;

- Bản sao không yêu cầu chứng thực giấy chứng minh nhân dân hoặc thẻ căn cước công dân còn hiệu lực (đối với người phụ thuộc trên 14 tuổi) hoặc giấy khai sinh (đối với người phụ thuộc dưới 14 tuổi); bản sao hộ chiếu hoặc giấy khai sinh (nếu người phụ thuộc là người có quốc tịch nước ngoài và người Việt Nam sinh sống ở nước ngoài).

➤ Hướng dẫn trên phần mềm hỗ trợ kê khai thuế

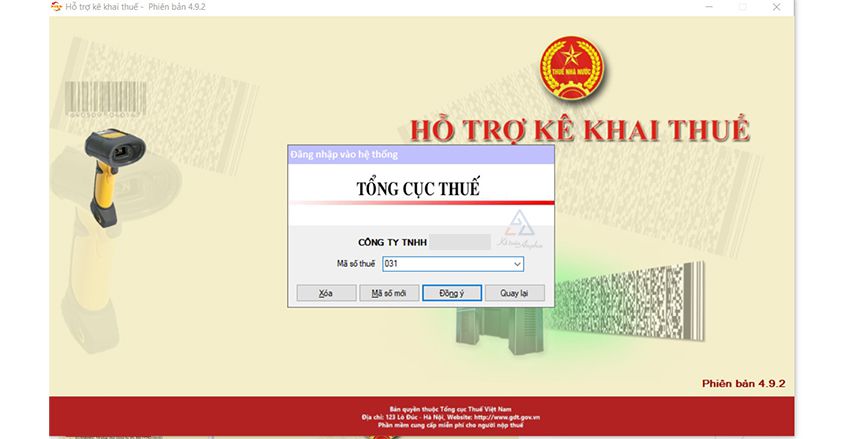

➧ Bước 1: Truy cập phần mềm hỗ trợ kê khai (HTKK) ➝ Nhập MST của cơ quan chi trả thu nhập ➝ “Đồng ý”;

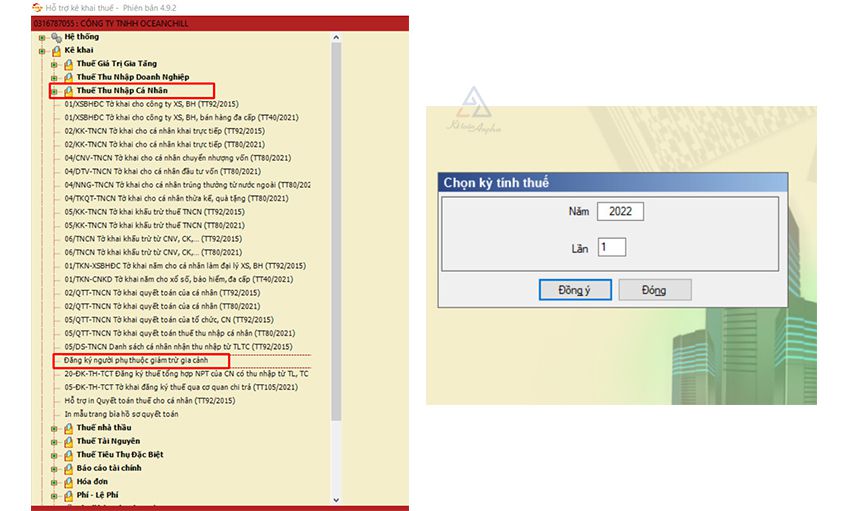

➧ Bước 2: Chọn mục “Thuế Thu Nhập Cá nhân” ➝ “Đăng ký người phụ thuộc giảm trừ gia cảnh” ➝ Chọn kỳ tính thuế trong năm cần cắt giảm người phụ thuộc => “Đồng ý”;

➧ Bước 3: Điền thông tin kê khai

- Chỉ tiêu [01] và [02]: Hệ thống tự điền khi chọn kỳ tính thuế ở bước 2;

- Từ chỉ tiêu [03] đến chỉ tiêu [10]: Điền thông tin của cơ quan chi trả thu nhập;

- Từ chỉ tiêu [11] đến chỉ tiêu [20]: Điền thông tin đại lý thuế (nếu có);

- Chỉ tiêu [21]: Điền cơ quan thuế cấp cục nơi cơ quan chi trả thu nhập có trụ sở chính;

- Chỉ tiêu [22]: Điền cơ quan thuế quản lý nơi cơ quan chi trả thu nhập có trụ sở chính;

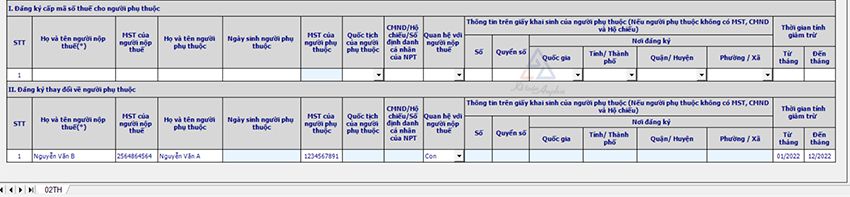

- Chỉ tiêu I đăng ký cấp mã số thuế cho người phụ thuộc: Bỏ trống không điền thông tin của người nộp thuế và người phụ thuộc;

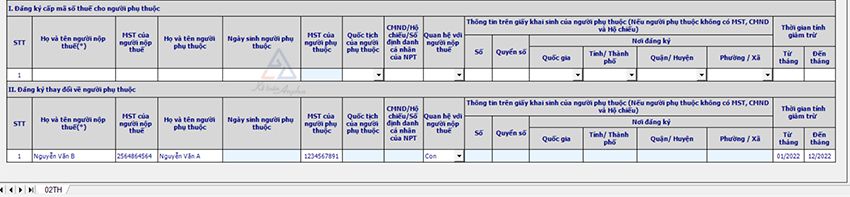

- Chỉ tiêu II đăng ký thay đổi về người phụ thuộc: Điền thông tin của người nộp thuế và người phụ thuộc vào các ô tương tự như hình dưới;

- Nhập thông tin thời gian tính giảm trừ gia cảnh:

- Từ tháng: Điền tháng bắt đầu đăng ký giảm trừ gia cảnh của người phụ thuộc;

- Đến tháng: Điền tháng kết thúc đăng ký giảm trừ gia cảnh của người phụ thuộc.

➧ Bước 4: Chọn “Ghi” để ghi lại dữ liệu đã kê khai ➝ Chọn kết xuất ➝ Kết xuất XML ➝ Lưu file đã kết xuất và nộp trên website thuedientu.gdt.gov.vn.

3. Thời hạn xử lý hồ sơ cắt giảm người phụ thuộc

- Đối với hồ sơ nộp trực tiếp với cơ quan thuế: Trong thời hạn 02 ngày làm việc kể từ ngày nhận hồ sơ;

- Đối với hồ sơ nộp trực tuyến: Sau khi nhận được hồ sơ của người nộp thuế thì Cổng Thông tin điện tử của Tổng cục Thuế sẽ gửi thông báo về việc chấp nhận hoặc không không chấp nhận.

II. Hồ sơ, thủ tục chuyển người phụ thuộc

1. Trường hợp nào muốn chuyển người phụ thuộc

Khi người nộp thuế A có thu nhập chưa đến mức phải nộp thuế TNCN nhưng đã đăng ký giảm trừ người phụ thuộc nên muốn chuyển người phụ thuộc này qua cho người nộp thuế B.

Ví dụ:

Vợ chồng chị Nguyễn Thị Mai có 1 người con là Nguyễn Thị Hà dưới 14 tuổi. Chị Mai có tiền lương chưa đủ để tính thuế TNCN, nhưng lại đăng ký con là người phụ thuộc nên sau đó chị Mai muốn chuyển người phụ thuộc này cho chồng để giảm thuế TNCN cho chồng.

2. Hướng dẫn thủ tục chuyển người phụ thuộc

➧ Bước 1: Người nộp thuế A tự thay đổi bằng cách nộp hồ sơ trực tiếp đến cơ quan thuế hoặc thông qua bộ phận kế toán/nhân sự của cơ quan chi trả thu nhập để được hỗ trợ báo giảm người phụ thuộc (hướng dẫn báo giảm người phụ thuộc mục I ở trên). Nếu thời gian báo giảm trùng với thời gian đã đăng ký trước đó thì có thể bỏ qua bước này và chuyển sang bước 2;

➧ Bước 2: Sau khi báo giảm người phụ thuộc của người nộp thuế A thì người nộp thuế B sẽ tiến hành liên hệ cơ quan trả thu nhập để được đăng ký người phụ thuộc này như sau:

Truy cập phần mềm HTKK (các bước hướng dẫn như mục 2.2 ở trên) ➝ Trên bảng Tổng hợp đăng ký người phụ thuộc giảm trừ gia cảnh mẫu 02/ĐK-NPT-TNCN, nhập vào chỉ tiêu II “Đăng ký thay đổi về người phụ thuộc” (vì người phụ thuộc đã có MST).

Lưu ý:

Cách điền cột “Đến tháng” như sau:

- Nếu “để trống” thì sẽ mặc định là người phụ thuộc đó sẽ mãi theo với người nộp thuế (tới khi báo giảm);

- Nếu “ghi đến tháng cụ thể nào đó” thì sẽ được tính giảm trừ đến hết tháng đó.

Ví dụ:

Vợ chồng chị Nguyễn Thị Mai có 1 người con là Nguyễn Thị Hà:

- Tháng 01/2022, chị Mai đã đăng ký người con là người phụ thuộc tại công ty C;

- Nhưng đến tháng 12/2022, chị lại muốn chuyển người phụ thuộc (người con Nguyễn Thị Hà) cho chồng tại công ty E.

➥ Trình tự chuyển người phụ thuộc như sau:

- Bước 1: Tháng 01/2022, khi công ty C đăng ký người phụ thuộc cho chị Mai thì trên mẫu 02/ĐK-NPT-TNCN, nhập vào chỉ tiêu I “Đăng ký cấp mã số thuế cho người phụ thuộc” (vì là đăng ký lần đầu chưa có mã số thuế nên nhập chỉ tiêu này) ➝ Trên cột “thời gian tính giảm trừ” thì ghi như sau: “ Từ tháng: 01/2022 đến tháng: ……” (tức là chưa biết giảm trừ đến khi nào);

- Bước 2: Đến tháng 12/2022, khi muốn chuyển người phụ thuộc sang cho chồng thì:

- Công ty C phải báo giảm người phụ thuộc ➝ Nộp lại mẫu 02/ĐK-NPT-TNCN ➝ Nhập vào chỉ tiêu II “Đăng ký thay đổi về người phụ thuộc” (vì người con đã có MST người phụ thuộc) ➝ Trên cột “thời gian tính giảm trừ” cột “Đến tháng” thì ghi: 12/2022;

- Sau khi bên công ty vợ đã báo giảm thành công thì công ty bên chồng mới báo tăng được, cụ thể: Công ty E truy cập phần mềm HTKK ➝ Trên mẫu 02/ĐK-NPT-TNCN nhập vào chỉ tiêu II “Đăng ký thay đổi về người phụ thuộc” (vì người con đã có MST người phụ thuộc) ➝ Trên cột “Thời gian tính giảm trừ” cột “Từ tháng” ghi: 01/2023, cột “Đến tháng” ghi như phần lưu ý của Mục I.

3. Thời hạn xử lý hồ sơ chuyển người phụ thuộc

Sau khi nhận được hồ sơ trực tuyến của người nộp thuế thì Cổng thông tin điện tử của Tổng cục Thuế sẽ gửi thông báo về việc chấp nhận hoặc không không chấp nhận.

III. Các câu hỏi thường gặp về cắt giảm và chuyển người phụ thuộc

1. Người phụ thuộc có đồng thời được tính giảm trừ gia cảnh 2 (hai) lần không?

Theo Khoản 2 Điều 12 Nghị định 65/2013/NĐ-CP thì mỗi người phụ thuộc chỉ được tính giảm trừ gia cảnh vào một người nộp thuế trong năm tính thuế.

2. Trường hợp nhiều người nộp thuế đăng ký giảm trừ gia cảnh chung người phụ thuộc thì phải như thế nào?

Trường hợp này thì người nộp thuế phải tự thỏa thuận với nhau để đăng ký giảm trừ gia cảnh vào một người nộp thuế.

Ví dụ:

Hai vợ chồng anh Hùng, chị Bình có một người con và anh Hùng đã đăng ký giảm trừ gia cảnh cho người con từ tháng 01/2022 đến tháng 12/2022. Đến tháng 09/2022, chị Bình muốn đăng ký giảm trừ gia cảnh cho người con này nữa thì sẽ không được.

Do đó, hai anh chị phải thỏa thuận với nhau về việc chỉ một trong hai người là anh Hùng hoặc chị Bình sẽ đăng ký giảm trừ gia cảnh người con. Sau thỏa thuận, nếu chị Bình muốn đăng ký giảm trừ gia cảnh người con thì phải thực hiện thủ tục chuyển người phụ thuộc từ anh Hùng sang cho chị Bình. Vì vậy, chị Bình chỉ được đăng ký người con là người phụ thuộc từ tháng 01/2023.

Mỹ Triều - Phòng Kế toán Anpha

Đánh giá chất lượng bài viết, bạn nhé!

BÌNH LUẬN - HỎI ĐÁP

Hãy để lại câu hỏi của bạn, chúng tôi sẽ trả lời TRONG 15 PHÚT