Bản quyền phần mềm, âm nhạc, phim ảnh là gì? Cách tính thuế nhà thầu bản quyền, cách tính thuế nhà thầu theo giá net - gross như thế nào? Có ví dụ chi tiết.

I. Bản quyền là gì?

Bản quyền là khái niệm chung về quyền tác giả (tác quyền) đối với sản phẩm, tác phẩm do mình sáng tác. Bản quyền tác giả chủ yếu bảo vệ hình ảnh, phim ảnh, âm nhạc, phần mềm và các tác phẩm nghệ thuật có giá trị văn hoá khác, từ đó mang lại lợi ích tốt nhất cho người sở hữu và người sáng tác tác phẩm.

Khi tác giả sáng tác ra tác phẩm, đương nhiên tác giả có được bản quyền đối với tác phẩm của mình. Tuy nhiên trong thời đại cạnh tranh, tác phẩm nên được đăng ký bản quyền với bên thứ 3 liên quan đến quyền sở hữu. Khi đó quyền lợi của tác giả về việc chứng minh tác phẩm của mình sẽ được đảm bảo về mặt pháp lý.

>> Tham khảo thêm: Thủ tục đăng ký bản quyền tác giả.

II. Bản quyền phần mềm, âm nhạc, phim ảnh là gì?

Hiện nay có khá nhiều loại tác phẩm được đăng ký bản quyền, trong đó phổ biến nhất là 3 loại sau:

- Bản quyền phần mềm, trò chơi là việc khẳng định quyền sáng tạo phần mềm do các lập trình viên hoặc nhà sản xuất sáng tác;

- Bản quyền âm nhạc, âm thanh là việc khẳng định quyền tác giả đối với tác phẩm âm nhạc do mình sáng tác;

- Bản quyền phim ảnh, hình ảnh, logo, video là việc khẳng định quyền tác giả đối với tác phẩm phim, hình ảnh do mình sáng tạo.

>> Tìm hiểu thêm: Logo nên đăng ký bản quyền hay nhãn hiệu độc quyền?

III. Thuế nhà thầu bản quyền phần mềm, âm nhạc, phim ảnh

Khi doanh nghiệp có phát sinh chi phí mua phần mềm với các nhà thầu nước ngoài chuyên cung cấp về bản quyền phần mềm, phim ảnh hay âm nhạc thì cần khấu trừ thuế nhà thầu nước ngoài bao gồm: thuế giá trị gia tăng (GTGT) và thuế thu nhập doanh nghiệp (TNDN). Nghĩa là các doanh nghiệp nước ngoài đang có “thu nhập từ bản quyền” tại Việt Nam.

1. Thu nhập từ bản quyền là gì?

Thu nhập từ bản quyền là khoản thu nhập dưới bất kỳ hình thức nào được trả cho quyền sử dụng, chuyển giao công nghệ và chuyển quyền sở hữu trí tuệ hoặc các bản quyền phần mềm theo Luật Sở hữu trí tuệ.

2. Cách xác định thuế nhà thầu bản quyền phần mềm, âm thanh, video

Khi mua bản quyền về phần mềm, phim ảnh hoặc âm nhạc thì phải tuân thủ theo quy định của luật bản quyền, Luật Sở hữu trí tuệ, hợp đồng mua bản quyền.

Các công ty Việt Nam khi phát sinh chi phí mua phần mềm với các công ty nước ngoài, doanh nghiệp sẽ dễ hiểu lầm là đang mua bản quyền dịch vụ của nhà thầu nước ngoài. Tuy nhiên thực tế công ty chỉ đang mua “quyền sử dụng” các phần mềm đó, thường được biểu hiện thông qua việc được nhà thầu cấp quyền truy cập, quyền sử dụng chương trình và không có quyền chuyển giao bản quyền (quyền sở hữu) của phần mềm đó.

➤ Về thuế GTGT:

- Trường hợp bản quyền do nhà thầu nước ngoài cung cấp được xác định là dịch vụ phần mềm, âm nhạc, phim ảnh theo quy định thì thuộc đối tượng không chịu thuế GTGT;

- Trường hợp các dịch vụ không xác định được là dịch vụ phần mềm theo quy định thì thuộc đối tượng chịu thuế GTGT trên doanh thu, tỷ lệ tính thuế là 5%.

➤ Về thuế TNDN:

Trường hợp thu nhập của nhà thầu nước ngoài nhận được từ hoạt động cung cấp bản quyền để công ty tại Việt Nam sử dụng các ứng dụng, dịch vụ trên đó thì áp dụng tỷ lệ tính thuế TNDN là 10%.

>> Tham khảo thêm: Đối tượng chịu thuế GTGT 5%.

IV. Cách tính thuế nhà thầu bản quyền phần mềm, âm thanh, video

1. Cách tính thuế nhà thầu theo giá gross

Thuế nhà thầu theo giá gross là giá trị hợp đồng giữa doanh nghiệp Việt Nam và nhà thầu nước ngoài đã bao gồm thuế.

Công thức tính thuế nhà thầu nước ngoài theo giá gross:

| Thuế GTGT phải nộp = Giá trị hợp đồng mua bán x Tỷ lệ % tính thuế GTGT trên doanh thu |

| Thuế TNDN phải nộp = (Giá trị hợp đồng mua bán - Thuế GTGT) x Tỷ lệ % thuế TNDN |

Lưu ý:

Khi tính thuế nhà thầu theo giá gross, phải tính thuế GTGT trước, sau đó mới tính thuế TNDN.

2. Cách tính thuế nhà thầu theo giá net

Thuế nhà thầu theo giá net là giá trị hợp đồng giữa doanh nghiệp Việt Nam và nhà thầu nước ngoài chưa bao gồm thuế.

Công thức tính thuế nhà thầu nước ngoài theo giá net:

➤ Tính thuế TNDN cho nhà thầu theo giá net

|

Doanh thu tính thuế TNDN

|

=

|

Doanh thu chưa bao gồm thuế TNDN

(1 - Tỷ lệ thuế TNDN tính trên doanh thu tính thuế)

|

| Thuế TNDN phải nộp = Doanh thu tính thuế TNDN x Tỷ lệ thuế TNDN tính trên doanh thu tính thuế |

➤ Tính thuế GTGT nhà thầu theo giá net

|

Doanh thu tính thuế GTGT

|

=

|

Doanh thu chưa bao gồm thuế GTGT

(1 - Tỷ lệ tính thuế GTGT trên doanh thu)

|

| Thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ tính thuế GTGT trên doanh thu |

Lưu ý:

Khi tính thuế nhà thầu theo giá net, phải tính thuế TNDN trước, sau đó mới tính thuế GTGT.

3. Cách hạch toán thuế nhà thầu bản quyền phần mềm, âm thanh, video

➤ Bút toán 1: Hạch toán công nợ phải trả cho nhà thầu nước ngoài

Nợ TK 15x, 21x, 64x;

Có TK 331 (chi tiết nhà thầu nước ngoài).

➤ Bút toán 2: Hạch toán thuế GTGT và thuế TNDN phải nộp thay nhà thầu nước ngoài

Nợ TK 15x, 21x, 64x (Thuế TNDN được tính vào chi phí tính thuế TNDN);

Có TK 3388;

Nợ TK 15x, 21x, 64x (Thuế GTGT được tính vào thuế GTGT được khấu trừ);

Có TK 3388.

➤ Bút toán 3: Hạch toán thuế nhà thầu phải nộp

Nợ TK 3388;

Có TK 111, 112.

Tham khảo thêm:

>> Cách hạch toán thuế nhà thầu nước ngoài theo giá net - gross;

>> Hướng dẫn cách kê khai thuế nhà thầu qua mạng.

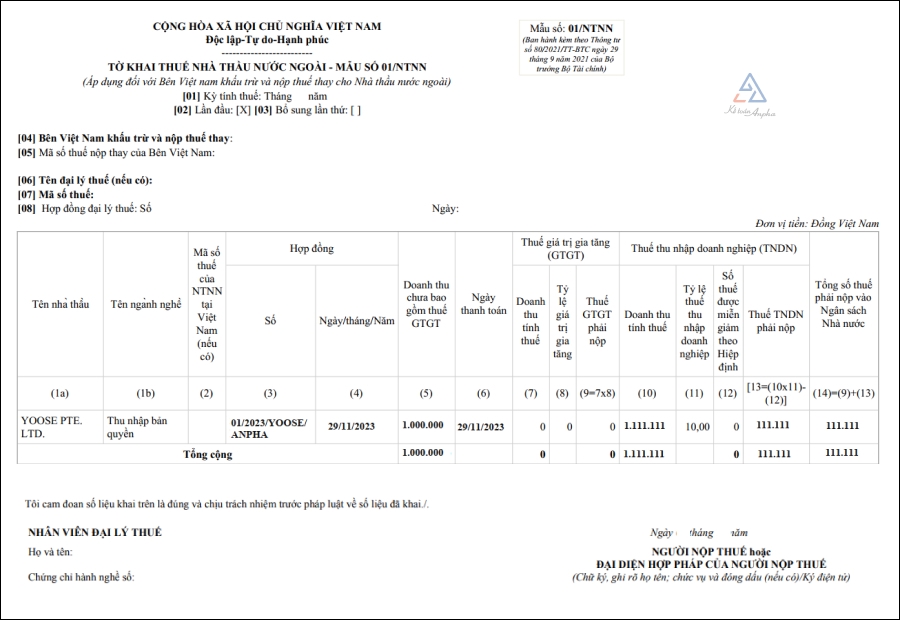

V. Ví dụ về kê khai thuế nhà thầu bản quyền phần mềm, âm nhạc, phim ảnh

Công ty Anpha có ký kết hợp đồng 01/2023/YOOSE/ANPHA vào ngày 29/11/2023 để đăng ký sử dụng phần mềm quản lý camera của YOOSE Pte. Ltd, giúp công ty có thể theo dõi, truy cập từ xa. Số tiền thanh toán theo giá net là 1.000.000 đồng (giá net là giá trị công ty YOOSE thực nhận). Ngày thanh toán là ngày 29/11/2023.

Công ty YOOSE được xác định là nhà thầu nước ngoài đang có thu nhập từ bản quyền tại Việt Nam. Do vậy thuế suất thuế GTGT khi nộp thay nhà thầu nước ngoài là không chịu thuế và thuế suất thuế TNDN khi nộp thay nhà thầu nước ngoài là 10%.

Theo hợp đồng thỏa thuận, công ty Anpha sẽ thực hiện việc nộp các khoản thuế thay cho nhà thầu nước ngoài. Trình tự các bước kê khai thuế nhà thầu đối với bản quyền phần mềm như sau:

➤ Bước 1: Vào trang Tổng cục Thuế và đăng nhập bằng mã số thuế nhà thầu đã được cơ quan thuế cấp;

➤ Bước 2: Vào “Kê khai” chọn “Thuế nhà thầu”, sau đó chọn “Tờ khai thuế nhà thầu nước ngoài (01/NTNN) (TT80/2021)”;

➤ Bước 3: Chọn kỳ tính thuế phù hợp (kê khai theo tháng hoặc kê khai theo từng lần phát sinh);

➤ Bước 4: Điền đầy đủ thông tin nhà thầu nước ngoài bao gồm:

- (1a): Thông tin tên nhà thầu nước ngoài;

- (1b): Ngành nghề hoặc dịch vụ sử dụng của nhà thầu nước ngoài;

- (2): Mã số thuế nhà thầu nước ngoài thực hiện hợp đồng nhà thầu;

- (3): Số hợp đồng với nhà thầu nước ngoài;

- (4): Ngày/tháng/năm là thời gian thực hiện nêu rõ trong hợp đồng mua bán với nhà thầu nước ngoài;

- (5): Doanh thu chưa bao gồm thuế GTGT;

- (6): Ngày/tháng/năm công ty thanh toán cho nhà thầu nước ngoài;

- (7), (8), (9): Thuế GTGT: Do công ty xác định là dịch vụ phần mềm nên theo quy định thuộc đối tượng không chịu thuế GTGT và sẽ không phải nộp số thuế GTGT;

- (10), (11), (12): Thuế TNDN.

Do công ty xác định số thuế TNDN phải nộp là 10% nên sẽ áp dụng công thức tính thuế TNDN cho nhà thầu theo giá net như sau:

- Doanh thu tính thuế TNDN = 1.000.000 / (1 - 10%) = 1.111.111 đồng;

- Thuế TNDN phải nộp thay nhà thầu nước ngoài = 1.111.111 x 10% = 111.111 đồng.

➤ Bước 5: Ghi và kết xuất tờ khai thuế nhà thầu bằng file XML để nộp qua mạng.

VI. Các câu hỏi liên quan đến thuế nhà thầu bản quyền phần mềm, phim ảnh…

1. Bản quyền là gì và có khác gì so với thương hiệu, nhãn hiệu không?

Bản quyền (quyền tác giả) là một dạng tài sản trí tuệ. Bản quyền và thương hiệu, nhãn hiệu đều có điểm chung là tài sản vô hình nhưng mục đích bản quyền không giống thương hiệu, nhãn hiệu.

- Mục đích của bản quyền: Khuyến khích các tác giả sáng tạo ra tác phẩm vì lợi ích của công chúng, bảo vệ các tác phẩm gốc như phim ảnh, âm nhạc và phần mềm…;

- Mục đích của thương hiệu, nhãn hiệu: Giúp con người nhận biết các sản phẩm thông qua nhãn hiệu trên logo, ngăn chặn việc tổn hại đến người tiêu dùng, qua đó giúp xác định được nguồn gốc hàng hoá, dịch vụ.

>> Tìm hiểu thêm: Logo nên đăng ký nhãn hiệu hay bản quyền tác giả?

2. Thời điểm kê khai thuế nhà thầu đối với thu nhập từ bản quyền?

Có 2 thời điểm kê khai thuế nhà thầu bản quyền như sau:

➤ Kê khai theo lần phát sinh:

- Là kê khai theo lần phát sinh thanh toán tiền cho nhà thầu nước ngoài và khai quyết toán khi kết thúc hợp đồng nhà thầu;

- Thời hạn kê khai theo từng lần phát sinh là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

➤ Kê khai theo tháng:

- Là kê khai nhiều lần trong tháng, người nộp thuế có thể đăng ký khai thuế theo tháng thay cho việc khai từng lần phát sinh thanh toán tiền cho nhà thầu nước ngoài;

- Thời hạn kê khai theo tháng là ngày thứ 20 của tháng kế tiếp tháng phát sinh nghĩa vụ thuế.

3. Trường hợp khi ký kết với nhà thầu nước ngoài cung cấp sản phẩm có kèm dịch vụ bản quyền sử dụng sản phẩm tại thị trường Việt Nam thì áp dụng thuế nhà thầu như thế nào?

- Nếu hợp đồng mua bán không tách riêng được giá trị hàng hóa và giá trị bản quyền thì áp dụng tỷ lệ tính thuế GTGT và thuế TNDN đối với ngành nghề kinh doanh có tỷ lệ thuế GTGT và thuế TNDN cao nhất cho toàn bộ giá trị hợp đồng;

- Nếu hợp đồng mua bán tách riêng được giá trị hàng hóa và giá trị bản quyền thì áp dụng thuế nhà thầu bản quyền như sau:

- Giá trị hàng hóa chịu thuế GTGT khâu nhập khẩu;

- Giá trị bản quyền không chịu thuế GTGT và chịu thuế TNDN theo tỷ lệ 10% trên doanh thu.

>> Tham khảo thêm: Cách hạch toán thuế nhà thầu nước ngoài.

4. Khi doanh nghiệp Việt Nam phát sinh giao dịch về dịch vụ phần mềm với các nhà thầu nước ngoài, làm sao phân biệt được doanh nghiệp đang sử dụng “dịch vụ phần mềm” hay nhà thầu nước ngoài đang có “thu nhập từ bản quyền” từ đó xác định tỷ lệ tính thuế cho chính xác?

- Dịch vụ phần mềm là hoạt động trực tiếp hỗ trợ, phục vụ việc sản xuất, cài đặt, sử dụng, nâng cấp, bảo hành, bảo trì phần mềm và các hoạt động tương tự khác liên quan đến phần mềm. Tỷ lệ tính thuế đối với dịch vụ phần mềm như sau:

- Thuế GTGT: Áp dụng tỷ lệ là 5%;

- Thuế TNDN: Áp dụng tỷ lệ là 5%.

- Thu nhập từ bản quyền khoản thu nhập được trả cho việc cấp quyền sử dụng, chuyển quyền sở hữu trí tuệ và chuyển giao công nghệ đối với bản quyền phần mềm. Tỷ lệ tính thuế nhà thầu bản quyền phần mềm như sau:

- Thuế GTGT: Nếu được xác định theo quy định tại Nghị định số 71/2007/NĐ-CP ngày 03/07/2007 của Chính phủ thì thuộc đối tượng không chịu thuế. Trường hợp không xác định theo quy định thì thuộc đối tượng chịu thuế GTGT trên doanh thu đối với dịch vụ là 5%;

- Thuế TNDN: Áp dụng tỷ lệ là 10%.

>> Tham khảo thêm: Cách tính thuế nhà thầu nước ngoài.

Lê Huân - Phòng Kế toán Anpha